取引所の株式会社化と情報開示

|

日米英仏独ほか取引所の株式公開と情報開示の比較

主要国上場会社の情報開示の比較でもあります。 |

見たか松井秀喜の1号満塁ホームラン! ヤンキースのホームグランド・ニューヨークでプレッシャーの中でヒーローが生まれた瞬間である。努力の人である。ニューヨーク子の狂喜乱舞ばかりでなく、多くの日本人は、日本人の活躍に誇りを感じたことであろう。

ワールドカップで活躍した日本のサッカーチームの人気も衰えず、ヨーロッパのプロサッカーチームにスカウトされた中田英寿や中村俊輔等のヨーロッパでの活躍ブリを連日ニュースで流している。野球では、イチロー、佐々木投手など米国大リーグで活躍する日本選手の姿を流している。海外で活躍する日本人を見ていると、現地のファンを喜ばし、日本人は勿論のことアジアの人々など多くの人々に勇気と誇りを目覚めさせてくれている。

では、なぜ中田や中村などのサッカー選手、松井やイチロー、佐々木投手が海外で活躍できるようになったのであろうか。サッカーも野球も国際的な統一ルールでプレーをしてきており、同じルールの下でプレーをしてきた選手にとっては、何処でプレーしても同じことである。レベルの高い選手にとってはよりレベルの高い所(国)でプレーし活躍したいのは至極自然なことであろう。サッカーにしても野球にしても、日本独自のルールでプレーをしていたら、中田や中村、松井やイチロー、佐々木は生まれなかったろう。証券市場のルールも同様なのである。特に、上場企業の情報開示について国際標準となっていない日本の証券市場は、世界で活躍する中田や中村、松井やイチローの(のような企業の)出現を阻んでいるといってもいい状況にある。

証券市場に関しては、国際会計基準に準拠して作成した財務諸表で世界何処の証券取引所でも上場できることを志向しており、欧州連合(European Union・・現在15カ国、2004年には25カ国人口4.5億人となる)は、域内のすべての上場会社に2005年までに国際会計基準(IAS⇔IFRS)の適用を決めている。国際会計基準で作成した財務諸表一つで、国内の会社が外国証券取引所へ上場することも、外国の会社が国内の証券取引所に上場するも可能となり(国際会計基準ではグローバル・パスポートになるよう目指している)、企業には資金調達の選択の余地を広げ、投資家にはより多くの投資チャンスを適時に与えることができるようにするというものである。

日本の会計が独自のルールであるということは、資金調達の面からは、日本企業が欧州市場でファイナンスする場合、2005年以降は国際会計基準での開示を要求されるか、または、国際会計基準との差異調整表の開示を求められる(ユーロネクストが2004年から求めている)ことが予想されよう。そうなると、一企業の問題ではなく日本の会計制度の問題で、日本企業は機動的な資金調達ができなくなり国際的に大きなハンデを負う事となろう。

1980年代後半から国境を超えて資金調達する企業が多くなってきました。特に、業績好調であった日本企業は、1980年代にはヨーロッパで資金調達を行った。一方、1980年代までは、ドイツ、フランスの企業で米国ニューヨーク証券取引所に上場していた企業は皆無であったが、1990年代に入って、ドイツ、フランスともに20社以上の企業が競ってニューヨーク証券取引所に上場しIPO(株式公開)をしている。

東西の壁が崩れ冷戦構造が終結し10年を超えると、旧共産圏から西側証券取引所に資金調達する動きも活発になってきている。このように、資金調達が国境を超えることにより、証券取引所は外国企業の上場を促進することで国境を超えた競争に晒されることにもなった。

また、証券取引の国際化に平行して、投資家に対する情報開示においても、国際会計基準委員会は「国際会計基準」を1998年12月に完成させ、2005年には欧州連合(EU)全域の約7000社の上場会社は、国際会計基準を適用することが義務付けられるまでになり、かつ、アジアの諸国も同様に国際会計基準で開示するように収斂されつつあり、証券市場の制度整備が行われています。

取引所の株式会社化は、①証券取引所自ら電子取引システムの情報化投資など巨額な資金需要に耐えうるために、株式会社にして上場し資金調達を容易にする、②株式会社化にすることで他の取引所と提携するのに容易であること、③取引所運営に関する意思決定が迅速に行える、④情報開示の透明化、ガバナンスの強化、⑤従業員の活性化、有能な人材の獲得(お役所仕事に類似した仕事からの脱皮)等のメリットがあると考えられる。

2007年11月5日、シティグループ・インクは本日、東京証券取引所に新規上場しました、と公表した。その公表文書には、シティグループの普通株式の上場は、ニューヨーク証券取引所(NYSE)、メキシコ証券取引所(Bolsa Mexicana

De Valores-BMV)に上場しています、としている。

一方、日本の巨大企業・日立製作所の有価証券報告書の1ページ目に、普通株式を東京、大阪、名古屋、福岡、札幌証券取引所の国内5つの証券取引所に上場している旨記載している。加えて、海外はニューヨーク証券取引所に上場している旨、株主・投資家向け情報に記載している。

同じ日本企業でも、本田技研は、2007年10月25日、名古屋、福岡、札幌の各証券取引所に上場廃止を申請すると発表した。12月を目途に上場廃止を完了の予定としている。理由は、取引が少ないため廃止する、としている。これにより、ホンダの普通株式の上場は国内には一つ東京証券取引所と海外にADRを上場しているニューヨーク証券取引所の二箇所となる。

米国では、上場企業の年次報告書・四半期報告書・臨時報告書などを登録し・公開している米国証券取引委員会(SEC)の資料を見ても、米国国内の証券市場に重複上場しているケースは見当たらない。

一方、日本は有価証券報告書の1ページ目に堂々と国内証券市場の重複上場が記載されており、かつ、各証券取引所の上場会社数が重複したままとなっているため本当の上場会社数の把握が出来ないでいる。(金融庁の参考資料#3 金融庁の資料#1-1 参照)

つまり、日本では、国内の証券取引所(東京、大阪、名古屋、福岡、札幌)に重複して株式を上場している。なお、取引が少なかったため、神戸証券取引所(1967年10月に廃止)、広島証券取引所(2000年3月に東京証券取引所に吸収合併)、新潟証券取引所(2000年3月に東京証券取引所に吸収合併)、京都証券取引所(2001年3月に大阪証券取引所に併合)は廃止されている。

日本の証券取引所の重要な特徴は、①国内証券取引所で重複上場を行っている、米国(ニューヨーク、アメックス、ナスダック、OTCBなど)は複数市場があるが重複上場はないし、その他の主要国は、証券取引所が一つが多く重複上場はない、②海外では、親子会社の株主権の利利害が衝突すると言う理由で、連結子会社の株式を上場することは少ないが、日本は連結子会社を堂々と上場させている。(「2007年10月、ソニーの金融子会社であるソニーフィナンシャルホールディングス(SFH)の株式上場に伴う保有株の売り出しにより、親会社のソニーは三千億円超を手にした。」連結子会社上場のお知らせ 「親子上場」見直し 「上場子会社を完全子会社化」 参照)

上記①と②により、日本の上場会社数は、欧米の上場会社数に比べると水ぶくれとなっている。有価証券報告書で常時この実態を把握できる機関は、金融庁にあるが、金融庁からは、こうした統計情報は一切公開していない。

連結子会社の上場は一概に否定できないが、親子会社間取引は自由でガバナンスが利かないことが多いことから、非独立第三者間取引(non-arm's length transactions)については特別な注意を要することになっている。親子間の取引に第三者間取引(arm's length transactions)と同じ価格設定などが行われていることが必要となる。卑近な例では、グループ全体の公告宣伝費を合理的に連結子会社が負担しているかどうかなどがある。上場連結子会社の株主と親会社の株主の双方の権利が保証されるのは、適正な利益が親子会社それぞれで適正に計算されてはじめて保証される。きわめて高度な会計が求められている。GMが連結子会社のヒューズ社を対象として発行したトラッキング・ストックの際にはヒューズ社の利益計算に親会社のGMの利益計算が公正・適切に行われていることを開示していたがそのくらいの配慮が必要となろう。

各国の証券取引所の株式会社化(上場)と情報開示は以下の通りです。

日本の場合、証券市場の重要な役割をしている取引所でさえ、財務情報の開示はばらばらで読み難く、かつ、監査報告書さえ添付していない。日本の三社は日本のディスクロージャー制度を端的に表している。市場の企画立案をしてきた金融庁、金融審議会

、企業会計審議会および会計基準設定主体である企業会計基準委員会はどのようにこの現状を総括しているのであろうか?

2003年1月29日付、日本経済新聞のインタビューに自民党企業会計に関する小委員長である塩崎衆議院議員が応えて「現在の金融庁の体制では人員数も専門性も不足している。担当部署である金融庁総務企画局企業開示参事官室には22人しかいない。このうち会計士資格者はたった2人だという。これでは企業の決算や監査の中身を十分チェックできない。」としている。日本の会計・監査制度構築の実質的権限を有している金融庁総務企画局企業開示参事官室(企業会計審議会の事務局)の体制はお寒い限りである。人数が増えても省益に拘泥していては意味は無い。重要なことは投資家保護の見識を持って誰でもが認め信頼できる制度を構築することにある。さもなくば、企業会計基準委員会の創設の二の舞となろう。

企業結合の会計を議論している企業会計審議会第一部会会長は、企業会計基準委員会委員長と兼務であり、部会長は次のように発言して日本独自の基準を設定することを明かにしている。

『部会長 今のご説明のように、プーリングでやってしまったものをパーチェスにしろ、これはかなり大幅な修正であって、その問題と、パーチェスを選択したときの個々の基準の相違の調整とは同列ではないというように考えております。ましてや今、検討されているという少数株主分ののれんを計上せよとか、そのような話を先取りしてこの基準で合わせるというのは無理な話でありまして、そこまで配慮するのであれば、我々は基準をつくらないでIASBにお任せするという話になってしまいますので、その辺はご了解いただきたいと思います。』

ちなみに、ニューヨーク証券取引所の財務諸表は、上場していないが、米国会計基準が確立しており非上場会社かつ非営利法人であっても上場会社並に監査報告書添付の年次報告書を開示して読みやすく纏めている。日本では、非上場会社について作成する財務諸表の会計基準が制度的には存在していない(諸外国に例が無い)。原因は、上場会社の開示は証券取引法で金融庁管轄、株式会社(非上場会社を含む)の計算書類(株主に対する情報開示=株主に対して定時株主総会召集通知書に添付される)は商法で法務省の管轄と縦割り行政の弊害を克服できないことにあります。その中で作成した例が、東京証券取引所等の財務諸表(商法決算のようで、単独財務諸表のみで連結財務諸表の開示ナシ、キャッシュフロー計算書の開示ナシ)であり、大阪証券取引所の財務諸表(東京証券取引所同様、ただし、”参考”として連結財務諸表を添付している)です。諸外国は、非上場会社を含めて一つの会計基準を採用し一つの財務諸表を作成しています。

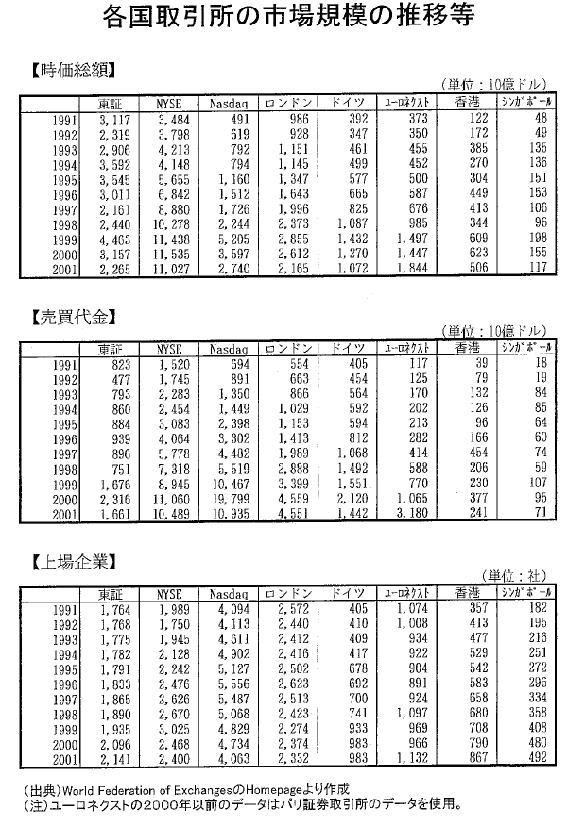

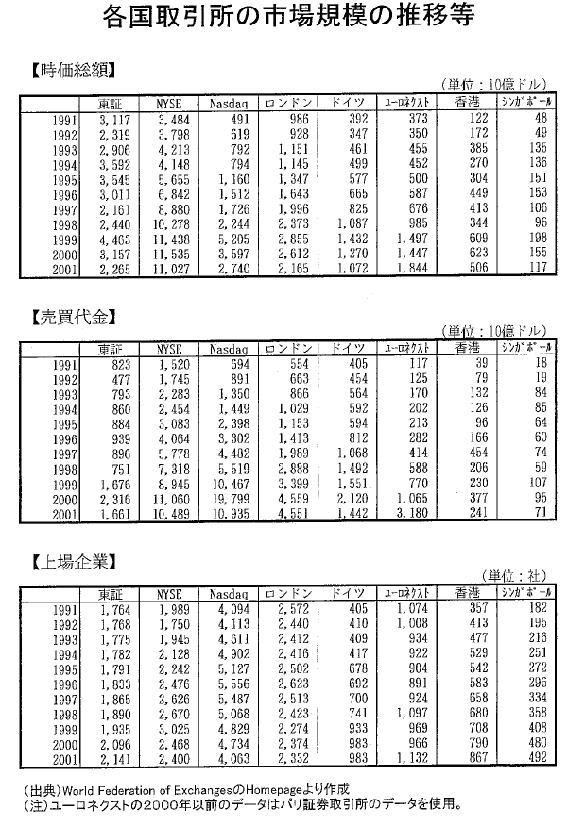

東京証券取引所は、時価総額においてロンドン、ドイツ、ユーロネクスト、香港、シンガポールの取引所を凌いでいるが、売買代金ではロンドンやユーロネクストに及ばない。ディスクロージャーについては、各国取引所の「財務情報等」をクリックしていずれが優れているか比較体験してみてください。

参考:「世界の証券取引所改革と日本への示唆」byシティグループ証券取締役副会長 藤田勉氏(月刊資本市場 2013年1月)

「上場会社数の減少が続く国内証券取引所」by大和総研資本市場調査部太田 珠美氏(2011 年12 月27 日) |

| 取引所 |

IR等 |

財務情報 |

株価 |

備考 |

| 日本: |

|

|

|

|

東京証券取引所

AIM(エイム)

2013年1月より

「日本取引所グループ」へ

Japan Exchange Group |

会社概要

沿革 |

財務情報 |

2013年1月4日上場

日本取引所グループ

上場するも売り先行(13/01/04)

|

2001年11月に、株式会社東京証券取引所となる。

2005年中に自市場への上場を目指している。

2004年1月30日土田社長急逝。(日経・プロの視点 参照)

05年2月7日、東証、「外国部」を廃止し29銘柄は1部で取引。

05年1月から鶴島社長が取引所世界連合の議長になった。

東京証券取引所の上場に関するニュース 参照

上場基準等

(日本には諸外国の取引所ようなコーポレート・ガバナンスに

関する規定はない。また、情報開示は株主にすることが明記

されていない珍しい国である。<ドイツは規定している>)

2011年2月22日「巨大証券取引所誕生の衝撃

東証・大証のとるべき道はNYSEとドイツ取引所が経営統合へ」

2011年8月14日、大阪証券取引所と統合へ協議

2011年9月「勝財務省が東証「斉藤おろし」画策」

2012年11月「東証社長処分「ちゃぶ台返し」の裏」

2013年5月1日、社長に民間証券会社出身者を起用 |

東京証券取引所は2004年3月16日の取締役会で、1月末に急逝した土田正顕社長の後任に、元副理事長の鶴島琢夫氏(66)を迎える人事を内定した。東証トップの座は、土田氏まで6代続けて大蔵省(現財務省)OBの指定席だったが、天下り批判などに配慮して民間人を起用することした。職員出身者の就任は1949年の設立以来初めてで、民間人としては43年ぶりとなる。(共同通信)

2005年4月15日、空席だった会長に西室泰三東芝会長(69)を起用する人事を固めた。東証は「役所以上にお役所的」「官僚ならぬ民僚」といわれる存在。どこまで「官流」を打破できるか注目される。ニュース参照

2006年2月、金融庁は「証券取引所のあり方等に関する有識者懇談会」を立ち上げた(将来ビジョン 参照)。 上場時期予想

2006年10月26日、米ニューヨーク証券取引所(NYSE)と東京証券取引所が10%程度の株式持ち合いを軸とした資本・業務提携の検討に入ったことが二十六日までに明らかになった。

2007年1月26日「東証とNYSE提携は期待はずれ、金融庁に失望の声も」参照

2007年4月24日、新設する自主規制会社の理事長に財務省の元事務次官の起用を決めた(ニュース)

2007年10月30日、東証がロンドン証取とプロ向け市場AIMについて2008年に合弁を設立と発表(ニュース)・・日本市場で国際会計基準での開示に風穴をあける可能性あり

(多すぎる新興市場 参照) 12月4日経済産業省はAIMのような「プロ向け市場」の開設を支持

2008年7月29日、東京証券取引所は29日、ロンドン証券取引所(LSE)と、成長企業向け新市場(AIM)の制度概要試案について共同で取りまとめたと発表した。(試案 ロイター 参照)

2008年9月26日、日本版AIM、リスク負担に証券会社が猛反発、2009年2月の営業開始に暗雲

2009年1月29日、東証プロ向け市場AIM(エイム)を春に創設と発表(ニュース 参照)。「6月1日からAIMスタートのプレス・リリース」⇒開設1年で上場会社はゼロ

2009年11月4日、東証、AIM市場テコ入れに妙案「東証マザーズ廃止」が浮上

2012年9月14日、総合取引所がついに実現

2012年11月20日、東京証券取引所グループと大阪証券取引所は、20日午前、2013年1月の経営統合を採決する臨時株主総会を開き「日本取引所グループ」の発足を正式に決めた。(ニュース)

東証グループは大証株式の66.67%を取得し、その後、両社は統合契約に基づき、平成25年1月1日付で合併いたしました。

2013年7月16日、現物株式の市場を統合し、大証・東証が、東京証券取引所に一本化。 日本取引所の天下り「隠れ蓑」人事(6月号) |

大阪証券取引所

2013年1月より

「日本取引所グループ」へ

大阪取引所と改称

2014年3月24日から

デリバティブ取引所となる |

会社概要 |

財務情報

株主総会 |

2013年1月4日、

日本取引所グループとして上場

上場するも売り先行(13/01/04) |

2001年4月に、株式会社大阪証券取引所となる。

2003年9月、自市場のヘラクレスへ上場を目指している。

行政処分により、11月まで上場準備は延期された。

上場は、2004年4月1日となった。(金融庁承認 参照)

上場基準

2011年8月14日、東京証券取引所と統合へ協議

2013年5月1日、社長に野村証券出身の山道裕巳氏(前任は日銀出身であった) |

大阪証券取引所理事長ポストは、実に1976年以降、証券局長経験者の指定席だった。天下り批判が強まり、OBのはめ込み先に苦慮する大蔵省は、巽氏が主導した大証のクーデターに激怒した。2000年6月民間出身の巽悟朗理事長体制が発足した。「長引く大蔵省と大証の"冷戦"~副理事長ポストめぐり(2000/10/30)」 訃報: 巽悟朗さん68歳=大阪証券取引所社長 2003年12月24日 参照

後任の大証社長は、日銀出身の米田道生氏(役員一覧参照)常務取締役および常勤監査役は大蔵省出身者の指定席・・・・大証・ジャスダック統合で旧大蔵天下りポストが消滅

2012年9月12日、総合取引所がついに実現

2012年11月20日、東京証券取引所グループと大阪証券取引所は、20日午前、2013年1月の経営統合を採決する臨時株主総会を開き「日本取引所グループ」の発足を正式に決めた。(ニュース)

東証グループは大証株式の66.67%を取得し、その後、両社は統合契約に基づき、平成25年1月1日付で合併いたしました。 |

ジャスダック証券取引所

2010年4月大阪証券取引所に統合 |

会社概要

沿革 |

財務情報

|

未上場

2010年4月大阪証券取引所と統合 |

2001年2月に、株式会社ジャスダックとなる。

2004年12月13日から証券取引法の証券取引所となる。

財務情報は商法の計算書類に毛が生えた程度の開示。

上場基準

2006年10月14日、ナスダックと提携で合意

|

ジャスダック筒井高志社長は野村證券出身であるが、取締役8名中6名が日野正晴元金融庁長官や元警察官僚などである。ジャスダック大株主の証券業協会の安東俊夫会長は、野村證券出身者であるが証券業協会は現在も金融庁の天下り先となっている。証券業協会と金融庁は、官と業界の二人三脚が妙に目立つ。はたして、官業一体の其の行く末は? 現在、新興市場はNEOを含めると7市場が乱立している。(新興市場)

2008年4月1日証券業協会はジャスダック株の50%超を大阪証券取引所へ売却との報道(ニュース ジャスダック迷走 参照)

2010年4月1日、ジャスダック証券取引所は大阪証券取引所と合併統合した。10月にはヘラクレスと統合し1千社を超える新興市場となる。(東京新聞4月20日)

2013年7月16日、現物株式の市場を統合し、大証・東証が、東京証券取引所に一本化。 |

| アメリカ: |

|

|

|

|

ニューヨーク証券取引所

NYSE ユーロネクスト

(NYSE Euronext) |

会社概要 |

年次報告書

Form 10-K

Form 10-Q |

NYSE株価

チャートほか

2006年2月28日

SECはNYSEの

上場を承認

3月8日より

シンボルNYX

で株式を上場

NYSE Euronext |

1999年に株式会社化検討するも検討凍結中。

非営利法人The New York Stock Exchange,

Inc.が運営している。

上場していないので上場会社に求められる四半期報告書はない。

リチャード・グラッソー会長の巨額退職金一億四千万㌦支払った

ことに対して、2003年9月17日の臨時委員会で13対7で会長の

更迭が決議された。(Yahoo最新ニュース 参照)

NYSE自体のコーポレト・ガバナンスの改善が求められている。

212年の歴史をもつ非営利法人から脱皮し上場会社へ検討再開

(2005年2月5日 googleニュースより)

上場基準

上場会社マニュアル・・コーポレートガバナンス規定等

2006年3月8日に、新NYSE Group Inc.は

シンボルNYXで上場(News)

電子取引のアーキペラゴの買収06年2月承認される。

自主規制部門は「NYSE Regulation, Inc.」として維持

持株会社は「NYSE Group, Inc. 」

完全子会社である取引所は「New York Stock Exchange LLC,

a New York limited liability company」

その二つの完全子会社は「NYSE Market, Inc.,

a Delaware corporation」および

「NYSE Regulation, Inc.,

a New York Type A not-for-profit corporation」

2006年5月23日、ユーロネクストと統合を提案

2006年6月1日、対等合併で合意したと発表。

2006年10月26日、東証と提携申し出

2007年4月4日、NYSEユーロネクストが上場

2011年2月15日、ドイツ取引所と合併で合意

2011年4月12日、NYSE取締役会は独取引所との統合支持

2012年12月報道、米ICEがNY証券取引所を買収、デリバティブで存在感 |

| ナスダック |

Investor

relations |

財務情報

株主総会

Annual meeting |

NASDAQ

株価

チャート他 |

株式会社化し、The Nasdaq Stock Market, Inc.となる。

2000年より情報開示している。

OTC Bulletin Boardでの(シンボル NDAQ)株価

2005年2月にOTCからNasdaqNM(シンボル:NDAQ)へ上場

上場基準

ナスダックのコーポレート・ガバナンス規定等

電子取引のインスティネットを05年12月に買収した。

2006年10月14日、ジャスダックと提携で合意

2007年5月25日、OMXを買収する提案,これにより

東証を超える規模となる(ロイター ニュース 参照)

|

| ヨーロッパ: |

|

|

|

|

ロンドン証券取引所

AIM(エイム)(株価)

プロ投資家向けAIM市場 |

Investor

relations |

財務情報

株主総会

(AGM) |

株価 |

2000年5月株式会社化し、London Stock

Exchange plcとなる。

2001年7月株式上場。

プロ投資家向けAIM市場について

金融庁(FSA)の上場基準(コーポレート・ガバナンス含む) |

| 2007年10月30日、東証がロンドン証取とプロ向け市場AIMについて2008年に合弁を設立と発表(ニュース) |

| ドイツ取引所(注1) |

Investor

relations |

年次報告書

四半期報告書

株主総会 |

株価 |

1993年に株式会社化し、Deutsche Borse

AGとなる。

2001年2月株式上場。

国際会計基準を適用して連結財務諸表を開示。

上場基準

上場維持基準

ドイツのコーポレート・ガバナンス・コード |

| 2011年2月9日(ブルームバーグ):ドイツ最大の証券取引所運営会社、ドイツ取引所は、ニューヨーク証券取引所(NYSE)などを運営するNYSEユーロネクストの買収に向け、話し合いが進展した段階にある。 |

| ユーロネクスト(注2) |

Investor

relations |

財務情報

株主総会

(AGM) |

株価

NYSE Euronext |

2000年9月にパリ、ブリュセル、アムステルダム

の3証券取引所が合併。Euronext NVとなる。

2001年7月に株式上場。国際会計基準適用。

ハーモナイズド・ルール(ユーロネクスト・ルール・BOOK1等)

2006年5月23日、NYSEから統合を提案される

2006年6月1日、対等合併で合意したと発表。

2007年4月4日、NYSEユーロネクストが上場 |

イタリア証券取引所

AIM |

|

未公開 |

未上場 |

1808年1月16日に設立。以降1998年まで、国営企業として

運営されていた。1998年に銀行団に売却され、2007年まで

その傘下で運営された。2007年10月1日にロンドン証券取引所

グループに買収され、同社の完全子会社となった。

上場企業は300社程度。 |

ナスダックOMX

(世界各国の証券取引所

の上場会社数 参照) |

Investor

relation |

年次報告書 |

株価

Stockholm |

2003年にスエーデンのOMABがフィンランドの

ヘルシンキ証券取引所を吸収合併して誕生。

現在スエーデン、フィンランド、デンマーク、バルト三国

(リトアニア、エストニア、ラトビア)の証券取引所を傘下

2006年度年次報告書は国際会計基準を適用。

2007年5月25日,米国ナスダックが買収する提案,これにより

東証を超える規模となる(ロイター ニュース 参照) |

| アジア・オセアニア: |

|

|

|

シンガポール証券取引所

カタリスト(プロ向け市場) |

Investor

relations |

財務情報 |

株価 |

1999年12月に持ち株会社化し、SINGAPORE

EXCHANGE

LIMITED となる。2000年11月に株式上場。

2007年12月17日、プロ向け市場(Catalist)を開設。

ロンドンAIMを模して創設された。上場ルール

読売ニュース 参照

2011年2月17日「豪取引所統合「長い道のり」 ニュージーランド取引所CEO」 |

| 香港取引所 |

Investor

relations |

財務情報 |

株価 |

2000年3月に持ち株会社化し、Hong Kong

Exchanges and

Clearing Limited となる。2000年6月に株式上場。

2006年6月1日、中国銀行が約1兆円(97億ドル)の公募

(IPO)を行った。過去5年で世界最大のIPO ニュース

中国銀行の株価 |

| オーストラリア証券取引所 |

沿革 |

財務情報 |

株価 |

1998年10月に株式会社化しThe Australian

Stock Exchange

Limited となり株式上場。

2011年2月17日「豪取引所統合「長い道のり」 ニュージーランド取引所CEO」 |

なお、欧州連合(EU)及びオーストラリアは、すべての上場会社について2005年より国際会計基準(四半期報告書の開示を含む)の適用が決まっている。国別上場会社の国際会計基準適用状況 参照

(注1):ドイツ取引所の取引区分の改革(マーケットの新構造):

2002年9月26日、ドイツ取引所は現在の証券市場区分(ノイアマルクト、SMAXなど)を変更し、「最も優れている基準(Prime Standard)」と「国内基準(Domestic Standard)」の二つの市場に分ける案を公表した。

区分の基準は、プライム・スタンダード市場は、国際会計基準または米国会計基準、四半期報告書の開示、英語でも開示するなど透明性の高い市場とし、ドメスティック基準市場は国内基準で開示する市場とする。この改革により、2003年末までに、ノイア・マルクトおよびSMAX市場は、二つのいずれかの市場に区分され閉鎖される。中小企業を対象とするスモール・キャップ市場であるSMAX市場は、2002年からIAS適用開始とされている。

2002年10月31日、ドイツ取引所は、2003年3月24日から有効となる新インデックスを公表した。上記、国内基準としていたものを一般基準(General Standard)に改称した。企業をクラッシック・セクターと技術・セクターに分けて、TecDaxを新設するとしている。

財務情報の開示の現状については、「2002年12月31日現在のプライム基準企業の適用会計基準 プライム基準企業の適用会計基準統計 上場センター」 参照。

ドイツでは取引所ばかりでなく郵便までも上場会社である。ドイツの郵便会社であるDeutsche Post AG(AG : Aktiengesellschaft 株式会社)は、ドイツ取引所のプライム・スタンダード(Prime Standard最も優れている基準)で株式を上場しており、傘下には海外小包郵便のシェア6割を握るとされるDHL社を所有し海外戦略にも積極的である。(「ドイツポストは上場会社」 参照)

(注2):ユーロネクストの上場会社の開示:

2002年12月16日、ユーロネクスト(Euronext)は、透明性を高めるため①上場会社に2004年より国際会計基準(IFRS)で作成した財務諸表の開示を求める、②自国基準の場合は国際会計基準との差異調整の開示を求めると発表した。四半期報告書の開示も2004年となっている。(ニュース・リリース ネクストエコノミーとネクストプライムの取引区分について 2003年4月14日改訂新ルール・ブック 参照)

ユーロネクストとは、2000年9月、パリ(フランス)、アムステルダム(オランダ)、ブラッセル(ベルギー)の3証券取引所が合併してできた取引所。後にリスボン(ポルトガル)証券取引所が合併した。国境を超えて統合するため取引所は、オランダ法人として株式会社化し自らの株式を上場している(年次報告書コーポレートガバナンスの項より)。各国の取引所は子会社。2003年5月22日の定時株主総会提出の2002年の年次報告書に掲載の連結財務諸表は国際会計基準(IAS=IFRS)である。(「2003年定時株主総会(AGM)」 参照)

取引所世界連盟(World Federation of Exchanges)に改称、旧・証券取引所国際連盟(FIBV)

証券取引所国際連盟(International Federation

of Stock Exchanges)は、各国の証券取引所の外国会社を含む上場会社数、社債の取引状況など豊富な統計資料を公表しています。参考に「世界の上場会社数」をFIBVの公表資料から掲載してみました。

投資家(株主)保護を建前とする有価証券報告書(半期報告書を含む)は、役所(証券取引法24条により内閣総理大臣に提出することになっている)に提出し、株主の手許に届かない。

有価証券報告書は株主総会が終了してから財務省財務局に提出またはEDINETに電子登録されるため、株主総会出席の株主は事前に目にすることはできません。つまり、株主が株主総会で議決権を行使できる唯一のチャンスに、有価証券報告書は株主総会前に株主に対して情報開示できない。これが日本の投資家(株主)保護の仕組みです。世界に類を見ない仕組みです。

つまり有価証券報告書の実態は利用者不在の仕組みで、特に多くの個人株主には無縁である。

日本の実態は、株主に対する財務情報の開示は、定時株主総会召集通知書に添付される③商法の計算書類である(商法283条第2項)。

2003年2月13日、国際的な6大会計事務所が共同で、主要国を含む59カ国の会計基準を調査した結果を「GAAP Convergence 2002(一般に認められた会計基準 収斂 2002年)」に纏め公表した。日本は、「現在、国際財務報告基準(IFRS)に収斂しようとしない国、アイスランド、日本、サウジアラビアの3カ国」として報告されている。この報告書は、会計普及国際フォーラム(IFAD、International Forum on Accountancy Development、メンバー及びオブザーバー)および国際的な事務所で紹介されている(各事務所のニュース 参照)。

国際的な基準を使用しないためコーポレート・ガバナンスの面からも日本は評価が低い(「コーポレート・ガバナンス・・ヨーロッパの文脈(チャールズ・フェア氏筆)」の主要5カ国の国際比較 参照)。

米国からの視点・・14カ国で日本は最下位(2003年7月、2004年9月) 参照。

上記主要国取引所の情報開示を比較してみると、日本の情報開示がグローバルな基準から孤立していることが分かる。

大西洋を横断する証券市場(Transatlantic Securities Market)の創設を呼びかけ

2002年12月、欧州連合(EU)の駐米大使が、米国に、大西洋を横断する証券市場(Transatlantic Securities

Market)の創設、上場規制の統一を呼びかけた。EUは、2004年5月1日には10カ国(キプロス、チェコ共和国、エストニア、ハンガリー、ラトビア、リトアニア、マルタ、ポーランド、スロバキア共和国、スロベニア)を加え25ヶ国となることが承認され、人口では四億五千万人の巨大市場となる。米国の2倍、日本の約4倍の規模。EUでは、2005年にはすべての上場会社に国際会計基準の適用が決まっており、米国とEUの合算した市場規模は、七億四千万人の潜在投資家が生ずるとしている。(欧州連合の”スピーチ”参照 外務省のHP「欧州連合(European Union)」参照)

”大西洋を横断する証券市場とは、大西洋の両側の投資家が、同等のレベルの投資家保護のもとに、自国で国内の金融商品を売買しているように、他国の会社の金融商品の売買が容易にできる開かれた市場のことを言う”としている。これは欧州/米国の上場規則の統一を目指している。これは、次の4点を意味しているとしている。

ⅰ 投資家に投資の自由を与える。

ⅱ 企業に資金調達の自由を与える。

Ⅲ グローバルな国際会計基準を基礎にした、投資家に適正でタイムリーな情報を提供する。

ⅳ 投資家及び企業の双方に信頼される説明責任、透明性及び市場の財務安定性を確保する。このことで、米国及び欧州連合が双方の同一基準で双方の規制当局が協働でき効果的な管理ができる。

なぜトランスアトランティック証券市場が必要なのかについて、次の三つを挙げている。

a 欧州連合の人口4.5億人に米国の人口を加えると7.4億人の潜在投資家が見込まれる。

b 2005年には、欧州連合(EU)は、国際会計基準(IAS⇔IFRS)を適用することになっている。現状、米国は国際会計基準と米国会計基準との差異調整表を要求し、欧州連合側にも障壁を作っている。相互の障壁を解消させるため、米国財務会計基準審議会(FASB)と国際会計基準審議会(IASB)と収斂させるための協働作業のプロジェクトは歓迎している。

c 米国の企業改革法サーベンス・オクスリー法は、米国に上場している欧州企業に重複した規制を課している。欧州企業の監査人にも同様な負荷を課している。米国の規制当局と相互に受け入れられる解決策を見出そうとしている。これは、欧州連合と米国規制当局が収斂できるかテストケースとなる。

2004年5月26日、米国SECはEUの欧州証券規制委員会(The Committee of European Securities Regulators

(CESR))と共同して大西洋を横断(transatlantic)する証券市場規制を統一するため協力する、と表明。6月4日に初会合が持たれるとしている。(SEC速報 参照)

| 日本と欧州連合(EU)の対応の違い |

2002年7月30日、企業改革法(2002年サーべンス・オクスリー法(SARBANES-OXLEY ACT OF

2002))に大統領が署名して成立し、エンロンの不正会計の再発防止に関する法律が明らかになった。詳細な規則は、米国証券取引委員会(SEC)に委ねられている。外国の会計監査人の監視や、外国会社のコーポレート・ガバナンスの要請にも及んでいることから、日本や欧州の対応が注目されていた。2002年12月のうちに、日本及び欧州連合(EU)の対応が明らかになった。

金融庁は、2002年12月4日、5日、監査役協会、三菱東京ファイナンシャルグループ、公認会計士協会、経済団体連合会、経済産業省と合同で、「官民合同ミッション」がSEC、ニューヨーク証券取引所(NYSE)等を訪問。

本ミッションは、米国サーベーンズ=オクスリー法(企業会計改革法)の適用が我が国の監査法人及び米国上場の日本企業に及ぼす影響等にかんがみ、我が国監査法人及び企業について、106条(外国監査法人の監督)及び301条(公開会社の監査委員会)からの適用除外を求めている。

日本は、欧州企業の調査結果と多少異なる。

金融庁・・ 官民合同ミッションの米国訪問について (米国サーベーンズ=オクスリー法への対応) 参照

SECは、2002年12月17日、米国サーベンス・オクスリー法(企業会計改革法)が要求する「監査人の独立性」に関する国際的影響を検討するため各国の規制当局、会計基準設定主体、監査法人、司法関係者などの参加の元に公開円卓会議を開催した。その中で日本は「公認会計士監査制度の充実・強化(12月17日付)」の改革の中身を円卓会議で明かにして日本の監査法人への適用免除を求めている。公表前に中身を知っている者(金融庁)が出席していたようだ。(SEC速報 12月17日のSEC円卓会議生放送

参照)

欧州連合(EU)は、12月10日、米国に対して「大西洋を横断する証券市場(Transatlantic

Securities Market)の創設、上場規制の統一」を呼びかけているのに対して、日本は、日本企業及び日本の監査法人に対する適用除外の陳情をしている。日本に求められていたのは、理念無き陳情よりは、証券市場の理念ないしビジョンを示し建設的な提案ではなかったか。 |

東南アジア諸国連合(ASEAN・・アセアン)は2010年までに域内の証券取引ルールを統一、市場を一体化する。2020年のASEAN経済共同体実現に向けた資本市場統合策の一環。年内に地域全体の株価動向を示す新指数「ASEAN100」も導入、国境を越えた取引の促進へ地ならしを開始する。

このほどラオスの首都ビエンチャンで開かれたASEAN財務相会議で合意した。今後5年間で各国の証券取引や上場のルールなどを統一、株式の売買を自由にできるようにする。

域内の有力企業100社で構成する新しい株価指数の導入も決定。銘柄選定基準や算出法などを詰める作業部会の発足で合意した。ASEAN全体としての指数を打ち出して認知度を高め、投資家層のすそ野拡大につなげたい考えだ。

同会議では、通貨危機時に外貨を相互融通するASEANスワップ協定(ASA)の資金規模を従来の10億ドルから、20億ドルに増額することでも合意した。(バンコク=長尾久嗣) 日本経済新聞 2005年4月11日(20:46)

(4月6日ASEANニュース ASEANに関するGoogleニュース ASEM(アジア欧州会合)参加国 参照)

ASEANメンバー国;ブルネイ、カンボジア、インドネシア、ラオス、マレーシア、ミヤンマー、フィリピン、シンガポール、タイ、ベトナム

| シンガポール証券取引所の上場マニュアルの220項(下記参照)によれば、シンガポール証券取引所をプライマリー・リスティングとする外国の上場会社は、国際会計基準、米国会計基準、シンガポール会計基準のいずれかの財務諸表を要求し、国際会計基準・米国会計基準で開示している場合はシンガポール会計基準への差異調整表は不要としている。シンガポール証券取引所を、セカンダリー・リスティングとする外国会社は、国際会計基準、米国会計基準またはシンガポールの会計基準との差異調整表を必要とする。(少なくとも、日本の会計基準は国際基準と同等であると認めてはいない。) |

220 Accounting Standards

(1) For primary listings, the financial statements submitted with the application,

and future periodic financial reports, must be prepared in accordance with

Singapore Statements of Accounting Standard ("SAS"), or International

Accounting Standards ("IAS"), or US Generally Accepted Accounting

Principles ("US GAAP"). Accounts that are prepared in accordance

with IAS or US GAAP need not be reconciled to SAS.

(2) For secondary listings, the financial statements submitted with the

listing application, and future periodic financial reports, need only be

reconciled to SAS, or IAS, or US GAAP. |

| 参考:香港交易所2005年4月30日国際会計基準適用に関するニュース |

|

A number of new International Financial Reporting Standards and

Hong Kong Financial Reporting Standards became effective for accounting periods

beginning on or after 1 January 2005 (the "New

Standards"). Those accounting standards in issue and with an effective date

earlier than 1 January 2005 are described as "Old Standards" in this announcement.

|

日本は、個人が1400兆円の金融資産を保有しているといわれ、国際的にも魅力ある国である。しかし、下記の統計を見る限り、日本の証券市場は外国会社の上場会社が極端に少なく、限りなく証券市場は鎖国状況にある。東京市場は、なおも、外国会社の上場は減りつづけ、大阪市場は、1998年まで1社あったが、1999年に0社となって以来外国会社の上場はない。(「上場外国会社数の推移・・東京証券取引所2006年12月現在」で25社となった。2006年経済産業省「対内投資の拡大に向けた課題」 「日本版預託証券(JDR)の導入~アジア企業誘致の起爆剤となるか~」by 大和證券(2006.10.13) 「東証、外国企業の撤退相次ぐ…わずか16社の低水準(2008/12/24)」 2010年10月末で外国企業12社に 2011年12月末で外国会社11社に 参照)

主要国証券取引所の上場会社数内訳は次の通りです

| 主要証券取引所 |

2011年末 |

|

2008年末 |

|

2004年末 |

|

2001年末 |

国内

会社 |

外国

会社 |

上場会社

合計 |

|

国内

会社 |

外国

会社 |

上場会社

合計 |

|

国内

会社 |

外国

会社 |

上場会社

合計 |

|

国内

会社 |

外国

会社 |

上場会社

合計 |

| ニューヨーク証券取引所 |

1,788 |

520 |

2,308 |

|

2,596 |

415 |

3,011 |

|

1,834 |

459 |

2,293 |

|

1,939 |

461 |

2,400 |

| ナスダック |

2,383 |

297 |

2,680 |

|

2,616 |

336 |

2,952 |

|

2,889 |

340 |

3,229 |

|

3,618 |

445 |

4,063 |

| 東京証券取引所 |

2,280 |

11 |

2,291 |

|

2,374 |

16 |

2,390 |

|

2,276 |

30 |

2,306 |

|

2,103 |

38 |

2,141 |

| 大阪証券取引所(注1) |

1,228 |

1 |

1、229 |

|

469 |

(注2)1 |

470 |

|

1,090 |

0 |

1,090 |

|

1,335 |

0 |

1,335 |

| ドイツ取引所 |

670 |

76 |

746 |

|

742 |

90 |

832 |

|

660 |

159 |

816 |

|

748 |

235 |

983 |

| ユーロネクスト取引所 |

969 |

143 |

1,112 |

|

1,002 |

0 |

1,002 |

|

999 |

334 |

1,333 |

|

1,132 |

NA |

1,132 |

| ロンドン証券取引所 |

2,288 |

598 |

2,886 |

|

2,415 |

681 |

3,096 |

|

2,486 |

351 |

2,837 |

|

1,923 |

409 |

2,332 |

注1:大阪証券取引所は、ジャスダック証券取引所(証券業協会主催の証券取引所)を買収し子会社化する。(ニュース 参照)

背景には大阪証券取引所の上場会社の急激な減少があるようだ。ジャスダックの上場会社数は2007年末で979社を数える。

注2:ヘラクレスへ上場の米国法人メディシノバ・インクは米国会計基準での開示であるが、日本企業がSECへ登録する財務諸表

には米国ドルを表示し読者の利便を図っているが日本での開示は部分的に円表示をしているだけで見難い。金融庁が見易いように

求めていないためである。金融庁は日本の投資家のための保護を米国並みには行っていないと言える。(金融庁総務企画局の

平成20年「外国会社報告書等による開示に関する留意事項について(英文開示ガイドライン)」、 【別紙6】、EDINET 参照)

米国SECでは、米国投資家の便宜のため直近の財務諸表を米ドルで表示を求めている。(Regulation S-X Rule3-20(b)参照) |

2010年11月2日、金融庁は、「開示制度ワーキング・グループ」を設置し、「外国企業等による我が国での資金調達を促進するための英文開示の範囲拡大」に必要な制度整備を行うためには、外国企業等にとってより使いやすい制度とする一方で、投資者保護の観点から、十分な検討を行う必要があると考えられる、として初会合が開催された。

有価証券報告書を提出しなければならない外国会社等(外国会社、外国政府、外国ファンド等)は、有価証券報告書等に代えて、外国において開示が行われている有価証券報告書等に類する書類であって英語で記載されたもの(「外国会社報告書」)等を提出することができる(金商法第24

条第8 項等)。(資料3)

(出所:証券取引所国際連盟FIBV)

ユーロネクストとは、2000年9月、パリ(フランス)、アムステルダム(オランダ)、ブラッセル(ベルギー)の3証券取引所が合併してできた取引所。後にリスボン(ポルトガル)証券取引所が合併した。

外国会社の登録または上場状況:

・米国証券取引委員会(SEC)への登録外国会社・・2006年12月31日現在 (2009年12月現在)

・ニューヨーク証券取引所へ上場の外国会社・・参考:非米国籍企業のニューヨーク証券取引所の上場基準および手続

・ナスダックへ上場の外国会社

・ロンドン証券取引所へ上場の外国会社・・2007年1月現在55カ国以上642社の外国会社

ニューヨーク証券取引所からの撤退は、ダイムラー社にも及ぶ。2010年5月14日、同社はNYSEでの上場廃止について「国際的に取引する投資家の行動パターンが変化したことが最大の理由だ。当社の株式を売買する投資家のほとんどが電子取引を通じて独フランクフルト市場で売買するようになった」と説明。NYSEでの上場を廃止することにより、開示業務などに関連する管理コストの削減を見込んでいる。米国でのダイムラー株の取引量は世界全体の5%前後に低迷していた。

外国企業が米国市場に上場している証券はADR(米国預託証券):

日本企業が米国ニューヨーク証券取引所、ナスダック、OTCブリティンボードで上場している証券は、原株そのものではなく、「原株に対する所有権を示す、米ドル建て記名式譲渡可能預り証書」としての預託証券(American Depositary Receipt)である。(ADR銘柄情報 続く日系企業の米国上場・ADR市場の最新事情 "スポンサーなしのADR急増"by福本葵氏 Unsponsored ADR Rush of Unsponsored ADRs/DRs a Headache for Japanese Companies 参照)

なお、英国、ルクセンブルグ等欧州の市場で取引されるものをEDR(European

Depositary Receipt)と呼び、他にもHKDR(香港)、DRS(シンガポール)等が存在する。外国株を自国通貨で流通させる現実的方法のようである。やがて日本でもJDRが出現するかも・・。

日本政府は成長を目指すアジア企業の日本での上場を可能にするため預託証券(JDR)を2007年にも可能にする方針を固め検討に入った。背景には外国企業の日本市場からの撤退がある。(日本経済新聞2006年4月27日報道)

「日本版預託証券(JDR)の導入~アジア企業誘致の起爆剤となるか~」by 大和證券(2006.10.13)

2007年4月13日、金融・資本市場ワーキンググループは、論点整理を公表し、東京市場のグローバル競争力を高め、その国際金融センターとしての地位を向上させるためには、本格的な改革を着実に実施していく以外にはない、とし一層の制度整備を進めるなど3本の柱を明示した。その中に、「(5)

JDR(日本型預託証券)に関わる政省令の早期整備」が初めて謳われた。

東京証券取引所は、2007年4月24日、外国企業が日本国内で預託証券(日本型預託証券=JDR)を上場するための制度整備を進めると発表した。国内で外国企業が預託証券を発行できれば、日本の投資家は日本株と同じように取引できるようになる。 政府は、金融商品取引法に「受益権証券発行信託」の規定を加えて、かつ、信託法を改正して、2007年9月より解禁の予定と報道されている。

5月に国内で解禁される「三角合併」では、株式交換方式による企業再編が可能となる。株主が日本国内では流動性が乏しい外国株を受け取る代わりに、円建ての預託証券を受け取ることができるようになれば、合併を受け入れやすくなる。このため、外資系が主導する企業再編の呼び水になるとの見方もある。(読売新聞)

一方、米国シティバンクは、9月のJDR解禁を待たず7月に上場をする予定と報じている。一つには、金融庁が、省令等の規則が整わない現時点では、JDR発行第一号を欧米先進国の企業よりアジアの企業にしたい意向と伝えられ、それを待っていられなかったと報じている。(GOOニュース2007年6月1日)

2008年4月2日、「インド大手財閥タタグループ傘下のタタ自動車が東京証券取引所に今夏にも上場する。上場するのは株式とほぼ同じ機能を持つ日本預託証券(JDR)で、解禁後の第1号となる」と報じた。タタ自動車はすでに米国市場で米国預託証券(ADR)を上場している。(日経)(「タタ・グループ」の検索結果)

日本のJDRの開示方法が注目される。米国ADRの場合は、米国会計基準で連結財務諸表(Form20-F)をSECに登録している。会計監査人はデロイト・ハスキンズ・セルズ、ムンバイ・インドとなっている。

なお、タタ・グループ会社ごとの株価時価総額を別途開示している。グループそれぞれが単独のもので加算する性質のものではない。したがって合計値が表示されていない。

ほかに、タタ製鐵(Tata Steel Limited)はインド国立証券取引所(NSE)に上場し、タタ・コミュニケーション(Tata Communications

Ltd.)はADRをニューヨーク証券取引所に上場している。

| SEC:証券取引委員会に、2004年12月現在55カ国1,240社の外国会社が登録 |

欧州連合(EU)25カ国の上場会社約7000社が2005年1月1日から国際会計基準(IAS/IFRS)の適用を義務つけられ、現在米国基準で開示している会社も2007年まで適用を延期している。そのうち、約300社から450社が米国SECに登録している欧州の会社と見られている。

2004年12月8日、SECの主任会計士ドナルド・ニコライセン(Donald T.

Nicolaisen)は米国公認会計士協会の総会で国際会計基準の取り扱いについて語った。「現在、SECに登録されている欧州企業のうち国際会計基準の財務諸表を登録している会社は50社以下であるが、2005年以降は500社を超える会社がIASで登録してくることが予測される。2006年の第二四半期に、2005年度のIASと米国会計基準との差異調整表を検討し、できる限り速やかに差異解消を促進したい」としている。

(現在、SEC規則で、米国以外の会計基準(国際会計基準を含む)で開示している外国の上場会社には「米国会計基準との差異調整表(U.S. GAAP Reconciliationという・・「Regulation

S-X Article 4-Rules of General Application §

210.4-01.(a)(2)」参照)」を開示することを義務付けている。)

米国に隣接するカナダでは、カナダの上場会社のうち実に480社(カナダの上場会社の約半数と言われている)が米国の証券市場(ニューヨーク証券取引所、アメックス、ナスダック、OTCブリティンボード)に上場しており米国会計基準との差異調整表を開示している実務が存在している(「SECに登録している外国会社・・カナダ 2003年12月末現在」参照)。

2005年3月31日、カナダ会計基準審議会(AcSB)は「カナダの会計基準に関する戦略的計画(7月末までにコメント要請)」を公表した。これによると、上場会社、非上場会社、非営利組織の会計基準に区分し、上場会社の会計基準については、5年の経過期間をおいてカナダ会計基準を国際会計基準(IFRS)に収斂させ、5年後にはカナダ会計基準を廃止する、としている。(IASBニュース 参照)

SEC登録の外国会社1232社のうち、EUおよびカナダの会社で780社から930社で実に60%~75%が国際会計基準に準拠することになる。SECは国際会計基準適用に対する何らかの結論を出さなくてはならない状況にある。

EUの市場担当コミッショナーとなったチャーリー・マクリービー氏は相互承認による差異調整表の廃止を求めて精力的に活動している。(スピーチ Charlie

McCreevy氏のニュース 参照)

●2005年4月22日、EUの市場担当コミッショナーとなったチャーリー・マクリービー氏、訪問していた米国で、米国SECと欧州が適用した国際会計基準(IFRS)の同等性について合意に達した。すなわち、米国は2007年に、遅くとも2009年までに、SECが課している米国会計基準との差異調整表の開示義務を無くすことで合意した。(EUのニュース SEC速報 同日、SECの主任会計士ドナルド・ニコライセン(Donald T. Nicolaisen)が会計基準収斂の道筋(Roadmap)を描いて見せている 欧米のマスコミ報道 日本の報道なし 参照)

●2005年6月2日、イスラエル会計基準審議会(IASB)は、カナダの480社に次ぐ、85社(2003年12月末現在)が米国証券市場(ナスダック、ニューヨーク証券取引所、OTCを含む)への上場会社の多いイスラエルが、2008年から国際会計基準(IFRS)へ全面適用に変更した。(2005年6月2日ニュース イスラエル会計基準審議会(IASB) 参照)

●2005年12月8日、EUの市場担当コミッショナーであるチャーリー・マクリービー氏は、EUの同等性の評価を下記の通り、米国のロードマップに合わせる形で、当初の「2007年から」としていたものを2009年まで2年延期する見解を表明している。(プレスリリース 参照)

|

Equivalence between third country

GAAP and IFRS

Making IFRS work in the EU puts us in

a position to be able to claim an even bigger prize: greater access of EU

companies to global capital markets. This should include removal of the

reconciliation requirement to US GAAP for companies which list in the US. The US

SEC agreed to a Road-map

in April 2003 with the aim of working towards this at the earliest in

2007 and at the latest in 2009. In the EU we are, of course, also looking

into the use of third country GAAP in order to establish whether these might be

considered equivalent with IFRS.

For the moment, my

view is that the best way to proceed is for the EU to defer an equivalence

decision and prolong the status quo, rather than taking any decision now.

This option would align the EU’s equivalence agenda with the US Roadmap for

dropping the reconciliation requirement for foreign issuers in the US.

It would mean we could work in parallel towards common agreed

objectives.

|

現状のままでは、2007年と2008年についてだけ米国会計基準との差異説明が必要で企業に負担を強いることになり、EUは適用を2009年まで2年延期する可能性は高い。日本は尻馬に乗ることになる。 |

| 外国企業の日本上場、英語でのディスクロージャー容認へ |

金融庁は平成16年3月18日、日本国内で株式を上場する際に、有価証券報告書などの情報開示を英文で認める方向で検討に入った。

バブル崩壊後、外国企業の上場数が減るなかで、日本語の書類作成のコスト高も日本での上場に消極的になる原因といわれている。このため、英文開示を認め、外国企業が日本で上場しやすくする考え。

外国企業が日本で資金調達するための市場として、東京証券取引所は73年、外国部を開設した。ただ、上場企業数はピーク時の127社(91年)から現在32社まで減っている。】(毎日新聞)

金融庁「外国有価証券の英語によるディスクロージャーに関するアンケート」平成16年3月23日 参照

平成16年4月16日 第16回 金融審議会 金融分科会 第一部会議事録

金融審議会

金融庁の動きは、なお2V。

結論:

平成16年6月23日金融審議会金融分科会第一部会報告

「外国会社等の我が国における開示書類に係る制度上の整備・改善について--外国会社等による「英文開示」--

開示書類を英語により提出する場合には、「日本語による要約」の添付を義務づける ものとする。

「外国株価指数連動型上場投資信託(外国ETF)」について、平成17年度(2005年)から、「本国の開示基準・英語」により記載した有価証券報告書及び半期報告書の提出を可能とすることが適切である。

その他の有価証券を対象とした外国会社等による「英文開示」の実施時期に ついては、証券会社等における「誤認防止」についての対応、金融庁における体制の

整備及びEDINETのシステム開発等に要する期間を考慮し、平成19年度(2007年)を目途とす ることが適切である。

開示基準には外国会社に「対照表」および「補足情報」を日本語で求めておりEUの日本に対する要求と似たようなもの。金融庁は、欧州証券規制委員会(CESR)が日本企業に対して2007年から「追加情報」を求めた草案が出た2005年4月27日、直前の3月には証券取引法の改正案を衆議院へ提出し、外国会社に「補足書類」の添付を求めている(証券取引法改正条文 参議院審議状況 参照)。

有価証券報告書の情報開示で、金融庁は

米国会計基準による連結財務諸表も2003年3月期から認めている |

日本の金融庁は、2002年3月、改正連結財務諸表規則第87条から90条において(中間連結財務諸表規則第81条で準用している)、SECに登録しSEC基準の連結財務諸表を作成している企業については、①米国会計基準による連結財務諸表も認める、②日本語訳とする、③SEC基準との主要な相違点を注記するとした。2002年4月1日から適用としている。商法でも受け入れ、商法施行規則179条第1項で米国基準を認めた。

米国で上場していないがSEC登録の日本企業:

2005年3月23日、日本最大のケーブルテレビ局統括運営会社、高速インターネット接続と電話の3面展開している株式会社ジュピターテレコム(Jupiter Telecommunications Co., Ltd.)(J:COM)は、ジャスダック証券取引所に株式を上場いたしました。2004年12月期の年次報告書は米国会計基準で作成しています。加えて、有価証券報告書の電子開示システムEDINETを見ると米国会計基準で開示しています。金融庁の米国式連結財務諸表を許可する条件は米国SECに登録している企業としているところから調べてみると、米国で上場はしていないが、SEC登録企業となっています。 |

|

| 中国本土企業が初上場・東証(2007年4月26日) |

北京を拠点にテレビ番組情報を提供するアジア・メディア・カンパニー・リミテッド<2149>が26日、東京証券取引所マザーズに上場した。中国本土企業の日本上場は初めて。東証は中国などアジアを中心に誘致活動に力を入れるが、思惑通りに中国企業が増えるかどうかは不透明だ。(株価)

東証に上場する外国企業はアジア・メディアが加わり26社となったが、ピークの1991年に比べ100社余り少ない。低迷打開の切り札と期待するのが中国企業だ。

東証は2005年に中国企業の誘致戦略を転換。国有企業など大型銘柄は困難と判断し、日本市場や企業と関係あるベンチャーなどに絞った。(07:02)

中国におけるテレビ番組情報ガイドチャンネル運営、テレビ広告代理事業を手掛ける。英領バミューダに本社がある外国企業で、東証マザーズでは新華ファイナンス・リミテッド(9399)、ジャパンインベスト・グループ・ピー・エル・シー(3827)に続く3社目の外国企業上場。

中国には63のテレビ局、299のチャンネルがある(07年2月現在)。同社はそのテレビ番組情報を入手してガイドチャンネル用データを作成、13社のケーブルテレビ局を通じて視聴者に提供する。このテレビガイド情報自体は無料で、同社は各ケーブルテレビ会社からテレビ番組情報ガイドにおける広告枠を譲り受け、その広告枠を広告主、広告代理店に販売し、それが収益源となっている。

05年12月期まではテレビ番組ガイドチャンネルサービスがすべての売上を占めていたが、前06年12月期からは海外映画劇場事業、テレビ広告代理事業も開始した。さらに、今後は放送がアナログからデジタルへ移行することに伴い、デジタルテレビEPG(エレクトリック・プログラム・ガイド)サービスへの取り組みを強化することで、成長を目指す構えだ。また、携帯電話上のテレビ放送のためのEPGサービスを提供する準備も進めている。(株式新聞)

Asia Media Co.,Ltd.は東京証券取引所に提出の有価証券報告書は日本の会計基準で開示しあずさ監査法人の監査報告書を添付している。

この有価証券報告書には次の疑問点がある。

① 有価証券報告書は、金融庁が作成した内閣府令に従って表示しているようだが、米国ドルと円表示が混在し非常に見難い。

国際基準のように整然と表示して読者に分かり易くして欲しいもの。(国際基準の表示方法は「国際会計基準の事例」参照)

② 本社がバミューダということで米ドルで開示して中国通貨のRMBは開示していない。機能通貨(Functional currency)は米ドルなのだろうか?中国企業から収入する広告料や自社の人件費・諸々の経費はRMBではないのか?為替換算調整勘定が米国ドルも表示しているところを見ると、機能通貨はRMBと予想される。米国基準では機能通貨で開示が求められる。

③ 監査は、機能通貨の実態をチェックしているものと考えていいのだろうか?

外国会社の日本基準による情報開示には会計及び監査に不透明の感が多々あり。透明性・理解可能性の点からも国際基準の導入が求められている。

一方、2007年8月8日、 チャイナ・ボーチー・エンバイロメンタル・ソリューションズ・テクノロジー(ホールディング)カンパニー・リミテッド(1412)(China Boqi Environmental Solutions Technology (holding ) co. ltd.)が8月8日、東証一部に中国企業として初めて上場した。

ケイマン島を登記上の本社とする中国本土企業。純粋持ち株会社で、グループの中核業務子会社である北京博奇を傘下に置く。石炭火力発電所で用いられる排煙脱硫、脱硝システムの請負い工事、アフターケアが主体。発電所排水の処理工事も手がける環境ソリューション企業。(IPOニュース EDINET(有価証券報告書) 東証新規上場会社 株価 )

連結財務諸表は日本の会計基準で表示しており、通貨表示も中国通貨の人民元と換算した円の両通貨を同じ欄に表示して見難い。単に両通貨を表示してるだけで、読者に読み易い配慮は見られない。また、注記が読みにくい。理由はEDINETの表示方法にあるようだ。監査はトーマツが行っている。

|

日本の異常な株価・・○十万円から○百万円とは!(株の誤発注のもと)

日本の株は単元株というよくわからない制度のため、株価がまちまちです。アメリカの株はバークシャー・ハサウェイなど一部の株を除いて大体1株が1~100ドルの間に設定されています。100ドルを超えると株式分割をして調整します。最近ではバンク・オブ・アメリカやプロクター・ギャンブルが行いました。(「単元株って何のためにあるのか?」より)

|

2006年

4月26日の

株価 |

1投資単位

(円) |

単元株数 |

不思議な単元株 |

| ホンダ |

7,770 |

777,000 |

100 |

1株を2株に分割を発表 |

| トヨタ |

6,640 |

664,000 |

100 |

|

| 松下 |

2,790 |

2,790,000 |

1,000 |

|

| 花王 |

3,080 |

3,080,000 |

1,000 |

|

| 三菱地所 |

2,435 |

2,435,000 |

1,000 |

|

マイクロソフト社で通常、一株時価が30ドルから40ドルで株式分割をしています(最高株価は2000年の60ドルでした・・マイクロソフト社の株価参照)。

検索エンジンのグーグルの時価390ドルは例外の高値です。(グーグルの株価 グーグルの過去の株価 株価チャート 参照)

日本の商法が、5万円の額面株式を廃止し株式分割をし易くしたとはいえ、個人株主が購入するには買い難い高額の株価があり、発行済み株式数か株価なのか一瞬見間違えてしまう株価となっている。株を売買する者にとって、米国の株式市場の方がやさしい(優しい・易しい)。

ちなみに、 (株)三菱UFJフィナンシャル・グループ (東証1部:8306)の日本の東京証券市場とニューヨーク証券取引所の株価は以下の通りです。

2005年12月8日、午前9時、東京証券取引所は、午前の取引を開始。ジェイコム株が東証マザーズに新規上場、公開価格は61万円。午前9時27分、みずほ証券はジェイコムの株を「1株1円で61万株」と誤って売り注文してしまった。(「みずほ証券の大量発注ミスと東証の対応」 参照)

東京証券取引所の清算・決済を担当する日本証券クリアリング機構は12日午前、取締役会を開き、ジェイコム株の誤発注問題の解決のため、買い手に現金を支払う強制決済(解け合い)の実施を決めた。決済価格は1株当たり91万2000円。買い手は取得額との差額を受け取ることになる。

みずほ証券が買い戻さなければいけないジェイコム株は10万株弱残っている。みずほ証券の損失額はすでに買い戻した分で発生した損失も含め8日時点で約270億円だったが、決済価格が91万2000円に決まったことで、400億円程度にまで膨らむ見通し。

決済価格の算定の根拠は、8日終値の77万2000円に9日と12日に売買があったとして予想される値上がり分などを加味した、とみられる。機関投資家には現金決済を強制し、個人には株券を渡す方式も検討されていたが、株主間に不平等が生じないように、全買い手に同じ条件で強制決済を実施する。

例えば1株60万円で購入した投資家には株式の代わりに91万2000円を受け渡す形にし、差額の31万2000円を支払うことになるとみられる。

クリアリング機構が決定した決済価格について投資家がどう反応するかは未知数。誤発注を取り消せなかった原因が東証にあったことで、東証OBが社長を務め東証の連結子会社である同機構が価格について合理的な理由を説明できるかどうかが焦点となる。

クリアリング機構はジェイコム株の決済日である13日に向け、決済の特例を認める「非常時条項」に基づく現金決済の具体的な仕組みや決済価格を協議してきた。(日本経済新聞「ジェイコム株誤発注関連」 「株誤発注」 参照)

2006年1月、みずほ証券の株式誤発注問題の衝撃が冷めやらぬ中、新年早々また、別の証券が同様のトラブルを起こした。日興シティグループ証券が5日、発表したもので、前日4日の東京株式市場で日本製紙グループ本社の株式注文の際「2株の買い」を「2000株の買い」と誤記、取引はすべて成立した。同社社員の個人的注文で投資額は約100万円のはずだったが、同社の買い付け額は現実には約10億円。関係者は対応に苦慮している。(サンスポニュース 参照)

2006年1月13日、今度は大和証券グループ本社の法人証券部門、大和証券SMBCは、三井住友フィナンシャルグループの株式に誤って売り注文を出し、売却分を買い戻したことで、5億円弱の損失が発生したことを明らかにした。

大和証券SMBCは午前8時59分に、三井住友フィナンシャルグループ株を別の銘柄と間違えて2万5000株の寄り付き成行の売り注文を東証に出した。9時05分に、注文した銘柄名に誤りがあったことに気付き、売り注文の取り消しを行ったが、一部が間に合わず、1株113万円ちょうどで1万3417株の売りの約定が成立した。

売りが成立してしまった分をその後買い戻した結果、5億円弱の損失が発生したという。買い戻しは13日の取引ですべて完了した。 実際に発注すべき銘柄が何であったかについては公表していない。(朝日新聞2006年1月13日)

2006年3月27日、金融庁は、第3回証券取引所のあり方等に関する有識者懇談会議事次第を公表した。資料によると、ナスダック、ニューヨーク証券取引所の例外的に認められた売買単位100株単位以外は、各国とも1株単位で売買している。

●資料1-1 海外調査(主要取引所)における売買単位等の状況について(PDF:84K)

●資料2 誤発注処理及び取引単位に係る論点(PDF:113K) ・・神田秀樹氏は単元株制度は妥当としている。単元株は日本だけ。

2004年9月19日、日本経済新聞の記事によると、転換社債型新株予約権付社債(CB)の内外での発行額を下記のように示した。2003年の企業の資金調達の内訳を見ると海外市場でのCBによる調達額が1兆円と全体の6割に上るのに対し、国内でのCBは4%にとどまる。

| 2003年日本企業の株式関連調達額1兆7231億円 |

| 海外CB58% |

海外公募増資14% |

国内CB4% |

国内公募増資24% |

東京証券取引所が「投資家数の制限撤廃」や「額面5百万円」を認めるなど規制を緩和するとしているが、証券監督局を含む関係者が現在まで放置してきたことに驚きを隠せない。それも、欧州市場が2007年から国際会計基準の適用を義務つける見通しであることから、あわてて国内市場の制度整備を行おうとしているようだ。

| 東証、転換社債の発行条件を緩和 |

東京証券取引所は、日本企業が国内で資金調達しやすくするための規制緩和に乗り出す。転換社債型新株予約権付社債(CB)を販売する投資家数の基準を撤廃するほか、取引所での売買が少ないときに上場を廃止する取り決めをなくし、企業が機関投資家向けなどに機動的なCB発行ができるようにする。調達額が1000億円以上のソニーや東芝などの大企業だけでなく、数十億円規模の中堅企業まで国内市場を敬遠して海外市場で調達するようになっており、基準緩和によって東京市場の空洞化に歯止めをかける。

新たな基準では、個人投資家向けに広く販売することを前提とした制限をなくす。発行額の過半数を不特定の投資家に販売することや、全体では1000人以上の投資家を確保することを義務づけている規則を撤廃。長期保有狙いの投資家向けにCBを発行しやすくする狙いから、取引所での最低売買代金規定も廃止する。

さらに券面の額面の上限を現在の100万円から500万円まで引き上げる。額面を大きくすれば発行額が多い場合にも発券枚数を減らすことができ、発行コスト抑制につながる。東証は今回の見直しについて10月まで意見を募集し、早ければ11月から変更したい考えだ。 [2004年9月19日/日本経済新聞 朝刊] |

ニューヨーク証券取引所の統計資料によると、主要証券取引所の株式時価総額は次のようになっている。

Market Capitalization (trillions) 時価総額

| Market Capitalization (trillions) |

|

5/31/2005 |

5/31/2004 |

12/31/2004 |

| Domestic Listed Companies (excluding closed-end funds - official WFE figures) |

世界の国内上場企業合計 |

$36.9

4059兆円 |

$31.5

3465兆円 |

$37.3

4103兆円 |

| of

which: |

NYSE |

ニューヨーク証券取引所 |

$12.8

1408兆円 |

$11.3

1243兆円 |

$12.7

1397兆円 |

| Nasdaq |

ナスダック |

$3.4

374兆円 |

$3.0

330兆円 |

$3.7

407兆円 |

| Tokyo Stock

Exchange |

東京証券取引所 |

$3.4

374兆円 |

$3.2

352兆円 |

$3.6

396兆円 |

| London Stock

Exchange |

ロンドン証券取引所 |

$2.8

308兆円 |

$2.5

275兆円 |

$2.8

308兆円 |

| Euronext |

ユーロネクスト |

$2.3

253兆円 |

$2.0

220兆円 |

$2.4

264兆円 |

| Deutsche

Borse |

ドイツ取引所 |

$1.1

121兆円 |

$1.0

110兆円 |

$1.2

132兆円 |

| AMEX |

アメックス |

$0.08

8.8兆円 |

$0.09

9.9兆円 |

$0.08

8.8兆円 |

|

2003年3月27日、対日投資会議専門部会は副題を「日本を世界の企業にとって魅力ある国に 」と題する報告書を公表した。かなり具体的な対日投資促進プログラムを盛り込んでいる。内容に目新しいものは無く先送りになっているものばかり。5年前に実施すべき事項ばかりでタイミングをはずしており、気の抜けたサイダーのようである。とはいうものの早急に実効を挙げるべきである。

日本を世界の企業にとって魅力ある国に

日本政府は、平成15 年1 月31 日の内閣総理大臣施政方針演説において、「日本の

魅力再生」の一環として、対日投資について以下の方針を表明した。

「海外から日本への直接投資は、新しい技術や革新的な経営をもたらし、雇用機会

の増大にもつながります。脅威として受け止めるのではなく、日本を外国企業に

とって魅力ある進出先とするための対策を講じ、5

年後には日本への投資残高の倍増 を目指します。」

これは、対内直接投資の意義を政府として改めて確認し、その拡大に向けた強い

意思を内外に表明するものである。対日投資会議専門部会(以下「専門部会」)は、

目標の達成に向けた具体的な第一歩となる取り組みとして、この報告をとりまとめ

た。

(1) 対日投資は、日本再生の鍵

外国からの投資は、既存の組織や慣習から離れた、新たな資本、人材、経営ノ

ウハウ、技術をもたらす。外国企業との提携により、グローバルな製品開発競争

に対処することも可能になる。 こうした新たな息吹が、経済を活性化させ、雇用確保につながる「日本再生の鍵」となるのではないか。

(2) 多くの国が外資誘致で経済を活性化

米国では、70-80 年代に多くの産業が国外進出し、これに危機意識を持った各州が、外資を積極的に誘致した。その結果、たとえば日系自動車メーカーの投

資により日本の生産管理システム等が導入され、90

年代の米国自動車産業再生 に貢献した。

英国では、80 年代に10%を超えていた失業率が、5%前後に低下したが、こ

れは、改革の一環として行われた外資系企業の積極的な誘致の成果でもあると考

えられている。

韓国では、アジア通貨危機後の経済困難に直面した際、不良債権処理、財閥改

革、規制の半減等の大胆な経済改革を進めたが、外資導入はその重要な柱の1つ

と位置づけられた。各国の対中国投資が飛躍的に伸びる中、韓国としても経済自

由区域の設置を推進する等、外資を積極的に誘致している。

中国は、「改革・開放」路線を掲げて以来、外資導入を成長の重要な牽引役と

位置づけている。中国については、豊富で低廉な労働力と巨大な潜在的市場が外

国企業にとっての最大の魅力であるが、地方政府主導の大胆な規制改革・インセ

ンティブの提供も、これに次ぐ大きな魅力として外資を呼び寄せ、中国の急速な

成長を支えている。

(3) 日本が失っている投資の可能性

このように、積極的に外資の導入・活用を図り、国内産業の再生・活性化を促

進している諸外国に比べ、日本の対内直接投資は格段に少ない。IMFによると、 2000 年の対内直接投資残高の名目GDP比は、日本はわずか1.1%にすぎない

が、米国は27.9%、英国は31.9%、ドイツは22.6%である。日本は他国と直接 国境を接しておらず、主要先進国との言語や文化的な違いも大きいとはいえ、欧

米より一桁少ない実態は、日本が大きな投資の可能性をみすみす失っていること

を示しているとも言えよう。

以下省略

内閣府、対日直接投資総合案内窓口

外務省、対日直接投資総合案内窓口

経済産業省、対日直接投資の促進

ジェトロ(JETRO)、対日投資情報サイト

財務省、対日直接投資総合案内窓口(INVEST JAPAN MOF)

金融庁、対日直接投資総合案内窓口(INVEST JAPAN)

| 「国際会計基準の実施を加速化すべき」との意見に金融庁は・・ |

平成15年3月3日、第25回対日投資会議専門部会で提出された「資料2・・各委員から提出された主な意見に対する各府省意見及び修正案」によれば、専門部会の委員であるマーク・ノーボン氏(日本ゼネラル・エレクトリック株式会社代表取締役社長)の国際会計基準導入に関する意見に対して、金融庁は次のように応えている。(内閣府、対日直接投資総合案内窓口より)

国際会計基準の実施を加速化すべき。(ノーボン委員)

回答:【金融庁】

→以下のように記載

国際会計基準への対応を財務会計基準機構を通じて注視していく。

理由:多国籍間の証券公募において国際会計基準(IAS)を使用することについては、証券監督者国際機構(IOSCO)において合意されており、具体的な方法は各国の国内法制に委ねられていると承知している。

我が国では外国企業については、本国又は第三国において開示している財務書類で使用している会計基準や用語、様式及び作成方法を使用した財務書類を用いて資金調達を行う場合、金融庁長官が公益又は投資者保護に欠けることがないものかどうかを個別に判断し、承認を行うこととされている。

IASに準拠した財務諸表を我が国で開示することについては、上記のとおり個別に判断することになるが、今後、IOSCOでの合意を踏まえ対応していくことになると考えている。

国際会計基準への対応を財務会計基準委員会でも議論されているが注視して参りたい。 |

平成15年5月9日首相官邸・構造改革特区推進室の 「別添2 特区において認められなかった事項の論点整理(各省庁からの回答)」 の金融庁部分では「米国がIASを認めていないから日本も認めていない」としている。(金融庁の見解 参照) |

2003年6月20日、新聞各社は、大阪証券取引所副理事長が仮装売買疑惑で捜査を受けた、と報じた。しかし、そこには旧態依然とした旧大蔵省の天下り官僚の犯罪が浮かび上がり、取引所自らが設立した関連会社を通じて前代未聞の仮装売買を行い相場操縦という証券取引に関する究極の犯罪を犯し、市場の信頼をまたしても失った。

以下は、ここ数年の大阪証券取引所の記事へリンクしてみた。日本の証券市場は、監督当局を含め、いつになったら市場の信頼を確立できるのであろうか?再発防止には、高度の専門家で構成された日本版SECが求められているといえよう。

個人が株式投資している割合は、極端に少ない。個人からの信頼が薄い証左ではないか。行政一般に言えることであるが、企業保護に重点が置かれ、金融行政に個人投資家の信頼を得られるシステム(市場の企画立案)構築が遅れている背景に、消費者や個人投資家の保護には疎い官僚主導型の仕組みが直接金融市場の発展を阻んでいるといえよう。取引所の株式会社化は、お役所仕事からの脱却と、新たな視点で投資家及び企業にどのように取引所は貢献しうるのかを考えるという意味で、取引所としての活性化に寄与しよう。

家計(個人)金融資産に占める株式投資の割合は次の通りです

|

郵便貯金 |

民間預金 |

保険・年金 |

株式 |

投資信託 |

現金 |

その他 |

合計 |

| 平成12年度 |

249兆円 |

470兆円 |

390兆円 |

64兆円 |

34兆円 |

37兆円 |

141兆円 |

1,386兆円 |

| 割合 |

18.0% |

33.9% |

28.1% |

4.6% |

2.4% |

2.7% |

10.2% |

100% |

| 平成13年度 |

239兆円 |

490兆円 |

411兆円 |

63兆円 |

30兆円 |

38兆円 |

146兆円 |

1,417兆円 |

| 割合 |

16.8% |

34.6% |

29.0% |

4.5% |

2.1% |

2.7% |

10.3% |

100% |

出展:郵便貯金のホームページへ 日本郵政公社へ (郵便貯金・年金は財投で「特殊法人」へ融資されている。)

「個人金融資産に占める株式の比率・・日本・米国・英国・ドイツとの比較」 参照

日本銀行調査統計局「国際比較:個人金融資産1,400兆円」参照

郵政公社「郵政事業の現状-郵政三事業の在り方について考える懇談会説明資料」(2001年7月)参照

直接金融(株式市場)を拡大していドイツでは個人金融資産に占める株式の割合は13.1%、

米国は21.2%と比較すると日本のそれは異常に低い割合である。自己資本比率では日本22%、米国37%

国家予算約80兆円(内国債30兆円)に景気対策の支出は限られ効果が薄いことは明か

個人の株式投資が期待され、資本市場に信頼できるシステムが望まれているのだが・・・。

参考数値:

| 平成13年度末長期借入金(地方含む) |

666兆円

(GDP比128.5%) |

| 平成13年度末長期債務(国のみ) |

506兆円 |

| 平成13年度国家予算・一般会計 |

82兆円

(国債28兆円発行含む) |

| 平成13年度国債利息等の支払 |

17兆円

(一般会計の20%) |

| 出展:財務省の国家「予算・決算」より |

| 国内総生産(GDP) 2000年度 名目 |

512兆円 |

| 出展:内閣府経済社会研究所「GDP速報」より |

|

平成12年(2000年)2月22日、金融庁の金融審議会金融分科会第一部会で「証券取引所等の組織形態の在り方について」を公表している。

わが国は、かつて金融ビッグバンと称して、ニューヨーク、ロンドンに匹敵する市場を目指すとして改革をすることになっていたが、柳沢元金融担当大臣自身が金融ビッグバンの成果が挙がっていないことを金融審議会で発言していた。主要各国は、改革について既に行動に移しているのである。日本は浅い議論ばかりである。

日本の現状認識を知るには、金融審議会の議事録を見るとよくわかります。平成14年10月9日開催の金融審議会金融分科会第一部会の資料「金融システム改革以降の取引所市場を巡る動き」は日本の現状認識を示しているものといえよう。

金融ビッグバンは内容のないもので実質的な改革がされず効果を挙げていない。同様の仕組みの中で改革を叫んでも白けるばかりで、日本の金融市場改革は遥か遠くにありという感じである。

山一証券が破綻して5年(1997年破綻)。時を同じくして進められた金融システム改革(証券ビッグバン)に期待して進出した外国勢も日本市場に見切りをつけて撤退・縮小するケースが目立っている。4年前(1998年)、山一証券の営業網を買収して個人向け証券業務に本格進出したメリルリンチは今年(2002年)、業務を大幅に縮小。新興企業向け市場を運営する米ナスダックもこの10月ナスダック・ジャパンを閉鎖し撤退した。

「預貯金中心の貯蓄優遇から株式・答申などへの投資優遇への金融のあり方の転換を踏まえた直接金融へのシフトに向けて、個人投資家の証券市場への信頼向上のためのインフラ整備など、証券市場の構造改革を一層推進していく」基本方針2002で掲げた看板だが、看板倒れで動きは鈍く、政府は株式の本当の重要性を理解しているとは思えない。

2002年12月16日、金融庁の金融審議会金融分科会第一部会は、第8回議事次第を公表し、○「証券市場の改革促進」(金融審議会第一部会報告(案))について 、○「証券市場の改革促進プログラム」の進捗状況について

、草案や資料を公開した。

証券市場の改革促進 金融審議会第一部会報告(案)

平成14年12月16日 のディスクロージャーの部分のみを抜粋すると下記の4点の制度整備を挙げている。

(2)ディスクロージャーに関する制度整備

最近の国際的な動向も踏まえつつ、以下の制度整備を行う

べきである。

①国際的にもその強化が求められているコ ーポレート・ガバナンスに関する「ガバナンス関連情報」(内部 統制システム、リスク管理体制、役員報酬等)、「リスク情報」 (特定の取引先への依存、重要な訴訟事件の発生等)及び「経営 者による財務・経営成績の分析(MD&A)」(経営成績に重要な 影響を与える要因についての分析等)についての開示を充実すべ

きである。 また、有価証券報告書等の記載内容の適正性に関する代表取締役の確認を行うことも容認する制度とすべきである。

②企業による事業資金調達の円滑化の観点から、適格機関投資家

の範囲の拡大、エクイティ関連商品に係る適格機関投資家私募

(プロ私募)の適用等の私募制度の見直しを行うとともに、事業

再編の迅速化の観点から、公開買付規制の適用除外要件の拡大及

び新設された持株会社の発行登録制度利用適格要件の緩和を行う

べきである。

③手続の迅速化の観点から、組込方式の有価

証券届出書についての効力発生期間の短縮及び電子開示システム

(EDINET)により提出される訂正発行登録書に係る発行登

録の効力停止期間の短縮を図り、また、手続の簡素化の観点から、

有価証券報告書の提出免除要件の拡大及び未上場・未登録外国会

社の発行登録制度利用適格要件の拡大を図るべきである。

④ その他 目論見書の改善については、目論見書による情報開示制度のあ

り方として、今後、引き続き検討する。四半期開示の充実については、証券取引所等における四半期開示の実施の動向を踏まえつ つ、今後、検討を行っていくべきである。これら①~④の項目についての細部にわたる考え方は、別紙に掲げる「ディスクロージャー・ワーキング・グループ」の報告書に記

載されたとおりである。同報告書は第一部会に報告されて了承され

たものである。

としているが、上記の制度整備の内容は、2002年4月の経済産業省の下記の提言と同じものである。

経済産業省では「企業経営と財務報告に関する研究会」が研究結果をまとめ、2002年4月18日に「報告書および資料」を公表しました。①商法と証券取引法の開示の一元化、②内部統制に関するCOSOリポートを基礎にした経営者報告書(Management Report)の開示、③役員報酬の個人別情報開示、④経営者の検討及び分析(MD&A)の開示など基本的な事項を多岐に渡って提言しています。

議論ばかりで改革は遅々として進まない。同じ議論を繰り返すばかりでなく行動・実行の時で、山積した問題を早々に解決すべきであろう。欧州連合(EU)は、10カ国を新たに迎え2004年には25ヶ国、人口4億5千万人となる。人口にして、日本の4倍、米国の2倍の巨大な市場となる。欧州連合の上場会社は、2005年までに国際会計基準で開示することが決められおり、かつ、取引所の整備および統合が進んでいる。日本はいつになったら整備できるのであろう。

2002年12月20日、金融審議会第16回総会議事次第によると、余ほどばらばらの議論となっていたためか、わざわざ再度、下記の資料をまとめている。議論に先駆け、グランドデザインまたはビジョンがなかったことを証明しているかのようである。少なくとも海外からは日本の直接金融市場の改革が行われているのか目に見えないことは確かである。

資 料

・ 証券市場の改革促進(第一部会報告):

・ 本 文 (PDF:183KB)

・別 紙

1.「市場仲介者のあり方に関するワーキング・グループ」報告

(PDF:444KB)

2.「ディスクロージャー・ワーキング・グループ」報告

(PDF:753KB)

3.「取引所のあり方に関するワーキング・グループ」報告

(PDF:830KB)

・ 資 料(PDF:99KB)・

1.市場仲介者のあり方 (PDF:904KB)

2 .ディスクロージャーのあり方

1.はじめに(PDF:108KB)

2.「信頼される市場の確立にむけたディスクロージャーの充実・強化」(PDF:810KB)

3.「経済の活性化に資するディスクロージャー・ルールの整備」(PDF:1,004KB)

4.「ディスクロージャ-に関する手続き等の簡素化・迅速化」(PDF:1,565KB)

3 .取引所のあり方 (PDF:560KB)

・ 公認会計士監査制度の充実・強化(公認会計士制度部会報告:概要)(PDF:5KB)

・ 公認会計士監査制度の充実・強化(公認会計士制度部会報告)(PDF:162KB)

・ 公認会計士制度の概要(PDF:292KB)

・ 「金融再生プログラム」作業工程表(PDF:25KB)

・ 金融再生プログラム(PDF:37KB)

・ 金融再生プログラム作業工程表と金融審議会(PDF:16KB)

・ 金融審議会の構成(PDF:7KB)

・金融問題タスクフォースについて(H14・12・27)

・公的資金制度に関するワーキンググループ(H14・12・27)

・自己資本比率規制に関するワーキンググループ(H14・12・27)

・ リレーションシップバンキングのあり方に関するワーキンググループ(H14・12・27)

・ 信託に関するワーキンググループ (H14・12・27)

| 企業内容等の開示に関する内閣府令の改正(平成15年4月1日以降開始する事業年度から適用) |

|

2003年3月11日、金融庁は、上記金融審議会の報告「信頼される市場の確立にむけたディスクロージャーの充実・強化」受けて、有価証券報告書等における「コーポレート・ガバナンスに関する情報」、「リスクに関する情報」及び「経営者による財務・経営成績の分析」についての開示の充実等を図るほか、「商法等の一部を改正する法律(平成14年法律第109号)」による「委員会等設置会社」の導入等に伴う規定の整備等を行うため、証券取引法に基づくディスクロージャー制度関係の各内閣府令の一部を改正するとともに、関係ガイドラインの一部を改正するとして、草案を公表した。コメントは3月17日まで形式的に求めている。参考:「パブリックコメントの結果について」(金融庁の見解)

以下参照

・草案

・ディスクロージャー制度関係「内閣府令」及び「ガイドライン」の改正案の概要

・企業内容等の開示に関する内閣府令・様式編(平成15年4月1日以後開始する事業年度から適用)

○企業内容等の開示に関する内閣府令(昭和四十八年大蔵省令第五号)

【 平成十五年四月一日以後開始する事業年度から適用】

32-2)事業等のリスク

a 届出書に記載した事業の状況、経理の状況等に関する事項のうち、財政状態、経営成績

及びキャッシュ・フロー(連結財務諸表規則第2条第13号及び財務諸表等規則第8条第

17項に規定するキャッシュ・フローをいう。)の状況の異常な変動、特定の取引先・製

品・技術等への依存、特有の法的規制・取引慣行・経営方針、重要な訴訟事件等の発生、

役員・大株主・関係会社等に関する重要事項等、投資者の判断に重要な影響を及ぼす可能

性のある事項を一括して具体的に、分かりやすく、かつ、簡潔に記載すること。

b 将来に関する事項を記載する場合には、当該事項は届出書提出日現在において判断した

ものである旨を記載すること。

33)・(34) (略)

34-2) 財政状態及び経営成績の分析

a 届出書に記載した事業の状況、経理の状況等に関して投資者が適正な判断を行うことが

できるよう、提出会社の代表者による財政状態及び経営成績に関する分析・検討内容(例

えば、経営成績に重要な影響を与える要因についての分析、資本の財源及び資金の流動性

に係る情報)を具体的に、かつ、分かりやすく記載すること。

b 将来に関する事項を記載する場合には、当該事項は届出書提出日現在において判断した

ものである旨を記載すること。

35)~(52) (略)

52-2) コーポレート・ガバナンスの状況

a 提出会社の企業統治に関する事項(例えば、会社の機関の内容、内部統制システムの整

備の状況、リスク管理体制の整備の状況、役員報酬の内容(社内取締役と社外取締役に区

分した内容)、監査報酬の内容(監査契約に基づく監査証明に係る報酬とそれ以外の報酬

に区分した内容))について具体的に、かつ、分かりやすく記載すること。

b 提出会社の企業統治に関する事項に代えて連結会社の企業統治に関する事項について記

載することができる。その場合には、その旨を記載すること。

| 有価証券報告書等の記載内容の適正性に関する代表取締役の確認 |

(1) 有価証券報告書、半期報告書又は有価証券届出書の提出者の代表者が、当該有価

証券報告書、当該半期報告書又は当該有価証券届出書に記載された事項が適正であ

ると確認し、その旨を記載した書面を当該有価証券報告書、当該半期報告書又は当該

有価証券届出書に添付しようとする場合には、当該有価証券報告書、当該半期報告書

又は当該有価証券届出書の添付書類とする(開示府令第17条第1項、第18条第2項、

第10条第1項)。

(2)有価証券報告書等適用時期:

平成15年4月1日以後開始する事業年度に係る有価証券報告書に適用。ただし、平成15年4月1日前に開始した事業年度に係る有価証券報告書のうち同 日以後に提出するものについて適用することができる。

(3)有価証券報告書等の記載内容の適正性に関する代表取締役の確認

確認を行った旨を記載する有価証券報告書等の添付書類には、おおむね次の事項を

記載し、当該有価証券報告書に記載された事項が適正であると確認した代表者がその

役職を表示して自署し、かつ、自己の印を押印する(開示ガイドライン5-29-2)。

① 有価証券報告書等の記載内容が適正であることを確認した旨

② 確認を行った記載内容の範囲が限定されている場合はその旨及びその理由

③ 確認を行うに当たり、財務諸表等が適正に作成されるシステムが機能していたかを

確認した旨及びその内容

④ 確認について特記すべき事項

日本は下記の米国を真似たが、会計専門家ではない「代表取締役の確認」だけを求め、会計専門家である財務担当取締役に確認を求めていない。不思議である。「ディスクロージャー制度関係「内閣府令」及び「ガイドライン」の改正案の概要」参照

| 米国の場合 |

2003年3月21日、SECは、米国の企業改革法(サーべンス・オクスリー法の302条(財務諸表の適正表示の証明)および906条(有価証券報告書等の適正表示の証明))が求めている「CEOとCFOの適正表示の証明書」に関し年次報告書、四半期報告書に含めるように修正案(従前は別紙で提出していたため投資家およびSECが閲覧し難いことから添付することに修正)を公表し、45日以内のコメントを求めている。外国会社の年次報告書(20-F)にも適用され、証明書の様式も掲載されている。(SEC速報 参照)

(「サーベンス・オクスリー法がCEOおよびCFOに証明書の添付を義務つけた」・・マイクロソフト社の事例 参照) 下記のSEC登録の四半期報告書にも添付されている。

2003年10月7日、上場会社会計監視審議会(PCAOB)は、「財務諸表に係る内部統制のための監査基準案」を公表した。サーベンス・オクスリー法第404条が求めていた「財務報告に関する内部統制の経営者報告書( management's report on internal control over

financial reporting)」と、103条に従い監査基準をPCAOBが設定することになっているためのものである。

内部統制の監査報告書は株式時価総額75百万ドルを超える米国企業は2004年11月15日(当初6月15日であったが延期された)以降終了する事業年度から適用し、小会社、外国会社、社債のみ上場する会社には2005年7月15日(当初4月15日であったが延期された)以降終了する事業年度までに適用させるとしている。(ニュース 監査基準草案 3月9日のニュース 参照)

2004年4月8日、SECは、PCAOBが設定した監査基準第2号「財諸表の監査に関して実施した財務報告に関する内部統制の監査(An Audit of Internal Control Over Financial

Reporting Performed in Conjunctionwith an

Audit of Financial Statements)」を適用することを要請した。この監査基準は、会計監査に従事する会計監査人ばかりでなく、内部統制をチェックし機能していることを確かめる人(経営者、監査委員会、内部監査人など)に関しても適用がある点で、従来の監査基準と異なる。(SEC速報 参照)

下記の会社は、2005年1月、2004年度の財務報告に関する内部統制の監査の結果、経営者が「重大な欠陥(Material

Weakness)」があるとして不適正意見(Adverse opinion)を述べることが確実な会社がSECに対して臨時報告書Form

8-Kを提出した。(コンプライアンス・ウイーク、Adverse Opinions

Emerge(不適正意見出現) 参照)

内部統制に関する情報開示は、年次報告書ではForm

10-Kの項目9Aに、四半期報告書ではForm

10-Qの項目4に開示することが要求されている。会計監査人の年次報告書の監査報告書には二つの意見、つまり、①財務報告に関する内部統制の経営者の評価に関する適正性に関する意見と、②財務諸表の適正性に関する意見を述べなければならない。

財務報告の内部統制に「不適正意見(Adverse opinion)」が付されたケース

| 会社名 |

ニューヨーク証券取引所株価 |

臨時報告書 |

不適正意見の主要な内容 |

| Visteon |

NYSE株価 |

1月31日付Form

8-K |

財務報告に関する内部統制にPCAB監査基準2号に定義する「重大な欠陥」がある。つまり、会計上の誤謬があり、2002年、2003年の財務諸表を遡及修正し、2004年の9月までの四半期報告書の遡及修正する。よって、経営者が適正意見を述べられず、かつ、SEC登録のForm10-Kで、外部監査人の内部統制の監査報告書が不適正意見が述べられている。

Item9A 統制と手続(Control and

Procedures)に経営者の財務報告に関する内部統制の報告(Management's Report on Internal Control Over

Financial Reporting)が記載されている。 |

| Eastman

Kodak |

NYSE株価 |

1月26日付Form

8-K |

財務報告に関する内部統制にPCAB監査基準2号に定義する「重大な欠陥」がある。税務会計に誤りがあり(複雑な税務のため)、かつ、年金およびその他の退職後給付の会計に誤謬の訂正があり、よって、経営者が内部統制について適正意見を述べられず、かつ、SEC登録のForm10-Kで、外部監査人の内部統制の監査報告書が不適正意見が述べられている。

Item9A 統制と手続(Control and Procedures)に経営者の財務報告に関する内部統制の報告(Management's

Report on Internal Control Over Financial Reporting)が記載されている。 |

| SunTrust

Banks |

NYSE株価 |

1月20日付Form

8-K |

2004年第三四半期に貸付金の貸倒引当金の引当およびリース損失に関する会計について「重大な欠陥」があり、よって、経営者が適正意見を述べられず、かつ、SEC登録のForm10-K(68ページ)で、外部監査人の内部統制の監査報告書が不適正意見が述べられている。

Item9A 統制と手続(Control and Procedures)に経営者の財務報告に関する内部統制の報告(Management's

Report on Internal Control Over Financial Reporting)が記載されている。 |

上記3件だけでなく、上場会社の10%が監査人から不適正意見を受けるであろうと予測し、ある予測では15%~20%という予測もある(コンプライアンス・ウイークより)。

|

|

|

| 公認会計士法の改正(平成16年4月1日施行) |

上記金融審議会の「公認会計士監査制度の充実・強化(公認会計士制度部会報告)」を受けて、平成15年3月14日、金融庁は156回国会に「公認会計士法の改正案」を提出し、5月30日に可決・成立した。

「公認会計士法の一部を改正する法律案」の概要

は、次の通りである。

証券市場の公正性・透明性を確保し、投資家等の信頼が得られる市場を確立するとの観点から、公認会計士監査の充実・強化を図るため、公認会計士制度の見直しを行うものである。

(1) 公認会計士の使命の明確化

(2) 公認会計士等の独立性の確保

監査の適切性を確保するためには、公認会計士及び監査法人の被監査企業からの独立性を強化する必要があるとの観点から、

① 被監査会社等に対する監査証明業務とコンサルティングなど一定の非監査証明業務の同時提供の禁止

② 監査の関与社員等の一定期間での交替制の導入 等

(3) 監査法人等に対する監視・監督体制の強化

① 監査法人の内部管理や審査体制について日本公認会計士協会の指導や監督(「品質管理レビュー」)の行政によるモニター

② 監査法人等の業務運営の適正性の監視のための、懲戒事由を前提としない立入検査権の導入 等

(4) 公認会計士試験制度の見直し

社会人を含めた多様な人材にとっても受験しやすい制度とするとともに、監査証明業務に従事するにふさわしい一定水準の能力を有する監査と会計の専門家を今後とも確保していくことが不可欠との観点から、

① 現行の試験体系の大幅な簡素化

② 一定の専門資格者及び一定の要件を満たす実務経験者などに対する試験科目の一部免除 等

(5) その他

監査法人の社員の責任のあり方、監査法人設立手続の認可制から届出制への変更等監査法人等を巡る諸制度の整備 等

この法律は平成16年4月1日から施行することとする。ただし、試験制度の見直しに係る部分については、平成18年1月1日から施行することとする。

・公認会計士法の一部を改正する法律案要綱

・法律案 |

改正公認会計士法の施行に伴う政令及び内閣府令の整備について(2003年11月17日) |

平成15年11月17日、金融庁では、公認会計士法施行令の一部を改正する政令(案)、公認会計士等に係る利害関係に関する内閣府令の一部を改正する内閣府令(案)及び財務諸表等の監査証明に関する内閣府令の一部を改正する内閣府令(案)の内容を取りまとめました。

● 平成16年4月1日施行分・・公認会計士の利害関係、監査人のローテーション、大会社の範囲等の部分

● 公認会計士法施行令(平成18年1月1日施行分)・・公認会計士試験に関する部分

○ 公認会計士法施行令の一部を改正する政令(案)(平成16年4月1日施行)

(PDF:42KB)

○ 公認会計士法施行令の一部を改正する政令(案)(平成18年1月1日施行)(PDF:22KB)

○ 公認会計士等に係る利害関係に関する内閣府令の一部を改正する内閣府令(案)(平成16年4月1日施行)(PDF:48KB)

・別紙様式(第6条関係)(PDF:19KB)

○ 財務諸表等の監査証明に関する内閣府令の一部を改正する内閣府令(案)(平成16年4月1日施行)(PDF:28KB)

・第一号様式~第三号様式(PDF:42KB)

3.継続的監査の制限 (資本の額が100億円以上、負債総額1000億円以上の大会社等のみ適用)

(1) 監査関連業務の制限における連続する会計期間の上限を7会計期間とする。

(施行令第7条の5、第8条の2関係)

(2) 連続する会計期間経過後の監査関連業務の禁止期間を2会計期間とする。

(施行令第7条の6、第8条の2関係)

担当パートナー(Lead engagement partner)のローテーションについては、11月11日、国際会計士連盟(IFAC)が公表した「職業会計士の倫理規定(改正案)Revision to Code of Ethics for Professional

Accountants」にある「担当パートナー7年、禁止期間2年間」と同様となっているが、日本の場合は大会社等のみ適用となっている(公認会計士法の一部を改正する法律第24条の3)。

平成1 5 年(2003年)1 1 月1 7 日 金融審議会公認会計士制度部会専門的教育課程についてのワーキングチーム

は、「専門職大学院における会計教育と公認会計士試験制度との連携について」と題する報告書を公表した。国際的な整合性については次のように述べている。

なお、我が国の公認会計士の資質等に関しては、諸外国からの信頼性の確保や将来的

に想定される世界的な公認会計士資格の相互承認などの観点から、国際的なスタンダー

ド(例えば、国際会計士連盟(IFAC)が2003年10月に公表した「職業会計士 教育国際基準:IES

1・: International Education Standards for

Professional Accountants」)との関係については、一定の整合性を取ることが必要である。

(注)IFACの「職業会計士教育国際基準」においては、職業会計士を目指す人々の

前提となる教育要件から始まり、職業会計士を目指す人々が受講すべき高等教育カ

リキュラム、倫理教育、職業会計士としての経験要件、継続的職業教育までを含ん

でいる。

|

| 前代未聞! 東証、西武鉄道を上場廃止(2004年11月公表) |

11月16日、東京証券取引所は、西武鉄道<9002.T>株式を12月17日付で上場廃止(今年1200円前後で推移していた株価は12月16日485円で終えた)にすると発表した。11月17日から12月16日までは整理ポストに割当てる。 上場廃止の理由について東証では、財務諸表などに「虚偽記載」があり、その影響が重大であると判断したなどとしている。具体的には、(1)西武鉄道はコクドからの支配の程度や株式分布状況について誤った開示を少なくとも1957年から継続して行っていた、(2)上場廃止基準に定める少数特定者持株数比率80%以下の要件に抵触することが確認された、(3)虚偽記載について組織的な取り組みがあったと推認される――などが審査の結果判明し、上場廃止を決定した。Yahooニュース 参照

⇒東京証券取引所・・(4) 上場廃止理由

株券上場廃止基準第2条第1項第11号a(上場会社が財務諸表等又は中間財務諸表等に「虚偽記載」を行い、かつ、その影響が重大であると認めた場合)及び同項第16号(その他公益又は投資者保護のため、上場廃止を適当と認めた場合)に該当すると認めたため

| (注) |

(株)コクド等が実質的に所有する個人名義株式の存在が判明したとして、西武鉄道(株)が有価証券報告書等の訂正を行った件について、同社に報告を求めたところ、本件株式は少なくとも昭和32年頃から継続して存在し、その数量は株式の分布状況に係る上場廃止基準に定める要件(少数特定者持株数比率80%以下)に抵触する水準に及ぶなど投資判断の基礎となる重大な情報に誤りがあったことが認められ、また、こうした事態は、同社の内部管理体制等組織的な問題に起因するものと認められたことなどから、同社株式の上場廃止を決定したものである |

コメント:

2004年6月1日以降、原則義務化によりインターネット上で(システムは「EDINET: Electronic Disclosure for Investors' NETwork」、エディネットと呼ばれ)、有価証券報告書の電子開示を行っている。西武鉄道の2004年3月期有価証券報告書の「第4提出会社の状況 1株式等の状況 (5)大株主の状況には、訂正前には「第1位 株式会社コクド 187,014千株43.16%保有、第2位 西武建設株式会社 29,227千株6.75%保有,、株式会社プリンスホテル4,252千株 0.98%保有」となっていた。訂正報告書には「第1位 株式会社コクド 280,931千株64.83%保有、第2位 西武建設株式会社 29,227千株6.75%保有、株式会社プリンスホテル18,208千株 4.20%保有」としている。関係会社の開示では、コクドを親会社とし、訂正前には46.3%所有としていたが、訂正後は69.6%を所有としている。これによると訂正後は、単純計算で80.55%をコクド・西武グループが所有していることになる。西武鉄道が10月13日に公表した訂正報告にはグループ会社10社が所有する株式は88.57%であるという。

|

訂正前 |

訂正後 |

←有価証券報告書(訂正報告書を含む)

の硬直した開示方法がグループ全体

の保有率を判り難くしている。 |

| 西武鉄道株所有会社 |

所有株数 |

持分 |

親会社

持分 |

所有株数 |

持分 |

親会社

持分 |

| 株式会社コクド |

187,014千株 |

43.16% |

46.3% |

280,931千株 |

64.83% |

69.6% |

| 西武建設株式会社 |

29,227千株 |

6.75% |

|

29,227千株 |

6.75% |

|

| 株式会社プリンスホテル |

4,252千株 |

0.98% |

|

18,208千株 |

4.20% |

|

| 単純計算合計 |

3社計 |

|

54.03% |

3社計 |

|

80.55% |

| 訂正報告書記載合計 |

10社計 |

|

63.68% |

10社計 |

|

88.57% |

←会社が報告した数値 |

| 注:東証「上場廃止基準」では、「少数特定者」は80%(2006年から75%)を超えてはならない。 |

そもそも有価証券報告書は株主に送付されない。有価証券報告書は、余程興味が無ければ株主の目に触れることはない。上場廃止などの行政処分は別にして、株主に送付されない情報開示では、民事上の株主の損害賠償については困難が予想される。 EDINETは、①検索しにくい、②閲覧しにくい、③遅い、④情報が細切れでどこに掲載されているか分かり難い等の、不便さでは三拍子揃ったシステムです。西武鉄道を自分の目で体験してみてください。(「EDINET」 「株主に対する情報開示」参照)

| 有価証券報告書の訂正報告の状況(2004年12月17日) |

2004年12月17日、金融庁が西武鉄道問題を受けて11月16日に上場会社と有価証券報告書提出会社の合計約4千5百社に対し再点検を促したところ、この1ヶ月で460社(東証456社ほか6社)を超す会社が訂正報告書を提出、内約5割が「大株主の状況」など株主関連の記載の訂正であった、と日本経済新聞は報道している。株主の手元に届かず目に触れないディスクロージャー「有価証券報告書」、「訂正報告書」も同じ・・・・・

有価証券報告書等は財務局の審査を受けて受理されます。「有価証券等の受理について」 「有価証券報告書等の審査」 「有価証券報告書の審査・検査・調査」written by 小谷融(大阪経済大学) 「違反看過 3つの「不全」 コクドの西武鉄道株問題」 参照

|

2005年2月15日、「証券取引法の改正に伴う上場制度上の「虚偽記載」の定義の見直しについて」(東京証券取引所) 参照 |

⇒11月16日、西武鉄道のお知らせ「ジャスダックへ再上場する意向」、

⇒同日、金融庁規制強化「ディスクロージャー制度の信頼性確保に向けた対応について」

|

3

|

.開示制度の整備

|

| |

開示制度をめぐる、金融審議会第一部会ディスクロージャー・ワーキング・グループにおける検討の中で、以下の事項についての検討を要請する。2004年11月19日第21回 金融審議会金融分科会第一部会議事録 参照

|

|

|

|

(1)

|

財務報告に係る内部統制の有効性に関する経営者による評価と公認会計士等による監査のあり方

|

|

(2)

|

継続開示義務違反に対する課徴金制度のあり方(発行開示義務違反は2005年4月から課徴金が課せられる)

|

|

(3)

|

コーポレート・ガバナンスに係る開示の充実のあり方(内部監査の組織・人員・手続、会計監査人の監査体制・監査継続年数(再掲)等)

|

|

(4)

|

親会社が継続開示会社でない場合の親会社情報の開示の充実のあり方

|

|

⇒2004年11月26日、東京証券取引所、ジャスダックの対応は全く同じ文書となっている。

・ 上場会社に対し、「有価証券報告書等(有価証券報告書及び半期報告書をいう。)の記載内容の適正性に関する確認書」の提出を求めることとします。(2005年1月以降終了する事業年度より適用)

・ 上場会社の財務諸表等の監査証明を行う者が監査法人でない場合は、2人以上の公認会計士による監査証明を求めることとします。

・ 現行制度においては、平成7年以前に上場した会社は親会社等の会社情報の適時開示を任意で行うこととしていますが、すべての上場会社にこれを求めることとします。

・「虚偽記載」を行った場合にも上場廃止の対象とすることとします。

・ 株式事務を代行機関に委託することを全上場会社(信託銀行等を除く)に求め、上場後に当該委託をしないこととしたときは上場を廃止することとします。

●東京証券取引所・・会社情報等に対する信頼向上のための上場制度の見直しについて

● ジャスダック・・会社情報等に対する信頼向上のための諸制度の見直しについて

↓ ↓ ↓ ↓

2005年1月より、上記取引所の要請で、上場会社が取引所に対して提出している書類は次の通り。

■有価証券報告書等の適正性に関する確認書

■適時開示に係る宣誓書⇒適時開示体制の整備の手引きと宣誓書の記載上の留意点(05年7月)

2004年12月24日、金融庁は、「ディスクロージャー制度の信頼性確保に向けた対応(第二弾)について」として、本日とりまとめられた金融審議会第一部会報告を踏まえ、以下の対応を行う、としている。

開示制度の整備(「企業内容等の開示に関する内閣府令(案)・・2005年3月8日金融庁」 「企業内容等の開示に関する内閣府令(昭和48年大蔵省令第5号)」参照)

|

(1)

|

財務報告に係る内部統制の有効性に関する経営者による評価と公認会計士等による監査

現在任意の制度として導入されている経営者による確認書制度の活用を促すとともに、経営者による評価の基準及び公認会計士等による検証の基準の明確化を企業会計審議会に要請し、当該基準に示された実務の有効性等を踏まえ、評価及び検証の義務化につき検討する。

|

|

(2)

|

継続開示義務違反に対する課徴金制度の導入

証券取引法改正法案の次期通常国会提出を目指し、法制面の検討を早急に進める。

|

|

(3)

|

コーポレート・ガバナンスに係る開示の充実

関係府令の改正を行い、平成17年3月期から、有価証券報告書において、以下の事項の開示を義務づける。

|

| |

|

①

|

内部監査及び監査役(監査委員会)監査の組織、人員、手続。内部監査、監査役(監査委員会)監査及び会計監査の相互連携

|

|

②

|

社外取締役及び社外監査役と会社との人的関係、資本的関係又は取引関係その他の利害関係

|

|

③

|

関与公認会計士の氏名、監査法人への所属及び監査継続年数。会計監査業務に係る補助者の構成。監査証明を個人会計士が行っている場合の審査体制

|

|

|

(4)

|

親会社が継続開示会社でない場合の親会社情報の開示の充実

関係府令の改正を行い、平成17年3月期から、継続開示会社である子会社の有価証券報告書において、親会社に係る以下の事項の開示を義務づける。

|

| |

|

①

|

株式の所有者別状況及び大株主の状況

|

|

②

|

役員の状況

|

|

③

|

商法に基づく貸借対照表、損益計算書、営業報告書及び附属明細書(会計監査人の監査を受けている場合には、監査報告書を添付)

|

|

|

公認会計士等に対する監督

|

(1)

|

会計監査をめぐる最近の非違事例等を踏まえ、審査体制、業務管理体制など監査法人の内部統制に重点を置いた公認会計士・監査審査会によるモニタリング及び立入検査を実施する。

また、公認会計士・監査審査会は、引き続き、①個人会計士が行う監査が品質管理という観点から問題を生じていないか、②長期間監査を継続している監査人について、独立性、品質管理の観点から問題を生じていないか等に留意したモニタリング等を実施する。

|

|

(2)

|

会計監査をめぐる最近の非違事例やモニタリングの結果等を踏まえ、監査法人における内部統制の強化や品質管理の向上等に向けて、監査基準や実務指針の見直しなど所要の検討を企業会計審議会及び日本公認会計士協会に要請する。

|

|

● 金融庁、金融審議会「開示関係資料」2004年9月28日 参照 |

2004年12月24日、金融庁は、平成17・18年度の2年間の金融行政の指針となる「金融改革プログラム -金融サービス立国への挑戦 -」をまとめた。今までのように画餅に帰すことのないよう望まれる。

このプログラムにおいては、以下の5 つの視点から、今後進めるべき改革の内容を整理した。

① 民間活力を引き出し利用者利便を向上させるための制度設計と利用者保護ルールの整備・徹底(利用者ニーズの重視と利用者保護ルールの徹底)

② IT の戦略的活用等による金融機関の競争力の強化及び金融市場インフラの整備

③ 国際的に開かれた金融システムの構築と金融行政の国際化

④ 活力ある地域社会の実現に寄与する金融システムの構築(地域経済への貢献)

⑤ 市場規律を補完する信頼される金融行政の確立

◇ 金融行政の国際化と国際的なルール作りへの積極的参加◇に関しては、次のものが盛り込まれた。

◇ 金融行政の国際化と国際的なルール作りへの積極的参加

.. 国際化や金融コングロマリット化の進展に伴い、海外監督当局との連携強化の必要性が増すとともに、規制・基準の収斂の動きが加速している。こうした状況を踏まえ、内外無差別の原則を貫徹し、わが国の金融システム及び金融市場を明確な理念及びルールに基づいた普遍性のあるものにすると同時に、金融に関する国際的なルール作りに受身ではなく、戦略的見地から積極的に参加し、主導的な役割を果たすべく努力する。

○ 会計基準の国際的な収斂に向けた積極的対応

○ 国際的な金融商品・サービスの取引ルール等の策定への積極的参加

○ 国際的な金融コングロマリットに対する適正な規制、検査・監督の確保

○ 海外監督当局との連携強化等

○ 経済連携協定(EPA)締結交渉への積極的取組み等、アジアにおける対話の促進

○ WTO における金融サービス自由化交渉への積極的参加

2005年1月28日、金融庁、企業会計審議会は「企業会計審議会の今後の運営について」と題し、【財務報告に係る内部統制の有効性に関する経営者による評価の基準及び公認会計士等による検証の基準について策定を行う。】として内部統制部会( 部会長 八田 進二 青山学院大学教授)で検討が行われる旨公表した。

なお、監査部会(部会長 山浦 久司 明治大学教授・・国際監査基準委員会に金融庁のオブザーバーとして出席している)は、監査法人等の品質管理や、四半期レビュー基準の策定、国際監査基準の動向を見据えて継続的に監査基準の改訂作業を進める。企画調整部会(部会長 加古 宜士 早稲田大学教授)は、EUにおける同等性評価や会社法現代化の動向等を踏まえ、審議事項の企画調整を行う。(議事録 参照)

●以下 金融庁、金融審議会「開示関係資料」2004年9月28日 参照

コーポレート・ガバナンス等に関する最近の制度改正等

| 項 目 |

証 券 取 引 法

(平成16年3月期以降) |

商 法 |

| 内部統制 |

● 有価証券報告書等における開示

・ 開示が義務づけられる「コーポレート・ガ

バナンスの状況」の記載内容の例示とし

て、「内部統制システムの整備の状況」が

挙げられている。

● 経営者の確認書の任意提出

・ 代表者は、有価証券報告書等の記載事

項が適正であることを確認し、その旨を記

載した書面を当該有価証券報告書等に添

付することができる。

・ 当該確認書の記載事項として、財務諸

表等が適正に作成されるシステムが機能

していたかを確認した旨及びその内容が

挙げられている。 |

● 内部統制の構築責任の明確化

・ 委員会等設置会社について、内部統制

の構築は経営者の責任であることが法令

上明らかにされた(平成14年商法改正)。

● 営業報告書への内部統制システムの記

載の検討

・ 法制審議会会社法部会では、内部統制

システムの構築の基本方針について、取

締役会が設置されている会社では取締役

会の専決事項とし、決議した場合には決

議の概要を営業報告書の記載事項とする

ことを検討している。

・ さらに、大会社については、内部統制シ

ステムの基本方針の決定を義務づけるこ

とを検討している。 |

| 役員報酬 |

● 有価証券報告書等における開示

・ 開示が義務づけられる「コーポレート・ガ

バナンスの状況」の記載内容の例示とし

て、「役員報酬の内容」が挙げられてい

る。 |

● 営業報告書での役員報酬の開示の一部

義務づけ

・ 取締役・監査役・執行役の定款又は契約

に基づく責任免除規定を採用する会社

は、営業報告書に取締役・監査役・執行役

に支払った報酬、その他の職務遂行の対

価である財産上の利益の額を記載しなけ

ればならない。(平成13年12月商法改

正)

● 附属明細書での役員報酬の開示義務

・ 上記以外の会社は、附属明細書に取締

役・監査役・執行役に支払った報酬、その

他の職務遂行の対価である財産上の利

益の額を記載しなければならない。 |

| 監査報酬 |

● 有価証券報告書等における開示

・ 開示が義務づけられる「コーポレート・ガ

バナンスの状況」の記載内容の例示とし

て、「監査報酬の内容」が挙げられてい

る。 |

● 営業報告書における監査報酬の開示の

一部義務づけ

・ 連結特例規定適用会社(証券取引法の

規定により有価証券報告書を提出すべき

会社)は、営業報告書において、会社及び

連結子法人等が支払う会計監査人に対す

る報酬等の合計額及び監査報酬額を開

示しなければならない。(平成 14年商法

改正)

● 監査役会等への監査報酬の同意権限

付与の検討

・ 法制審議会会社法部会では、監査役会

(監査役会のない会社では監査役の過半

数)又は監査委員会に、会計監査人の報

酬の決定に関する同意権限を付与するこ

とを検討している。 |

米国の場合、内部統制については、非財務諸表部分(non-financial statement portions )の開示を規定しているレギュレーションS-K第307項で四半期ごとに「統制及び手続(Controls

and Procedures)」を、第308項で年次報告として「財務報告に関する内部統制(Internal Control Over Financial Reporting)」を開示することを要求し、役員報酬は、Reg. §229.402. Item 402(Executive Compensation)で開示を要求している。「内統制のチェックリスト」参照。

役員報酬の開示:

英国の場合は:Statutory Instrument 2002 No. 1986 The

Directors' Remuneration Report Regulations 2002 参照

監査報酬:

米国の場合は、監査報酬の開示は、1934年の証券取引法におけるプロキシー・ルール(Proxy

Rules・・Regulation 14A 及び Schedule

14A(Items 9(e) (1) - (e) (4) of Schedule 14A)など株主に開示すべき内容を規定した詳細な規定)によります。(SECのQ&A参照)

英国の場合は、Statutory Instrument 1991 No. 2128

The Companies Act 1985 (Disclosure of Remuneration for

Non-Audit Work) Regulations 1991 参照

2005年3月3日、堤義明氏の有価証券報告書虚偽記載(コクドが保有する西武鉄道株の所有割合の虚偽記載等)とインサイダー取引容疑によって終に逮捕された。

一方、インターネット関連企業、ライブドアが時間外取引でニッポン放送株を大量取得した問題をめぐって2月17日、政財界から疑問の声が一斉に上がった。以後、ニッポン放送株式の買収を進めているインターネット関連会社のライブドアの同放送株保有比率が議決権ベースで45%を超えたことが3月4日、分かった。ライブドア関係者が明らかにした。

2005年3月3日、金融庁、金融審議会は西武鉄道およびライブドア問題に対し、異例とも思える速さで、下記の改正を行う方針を決めた。(「証券取引法上の企業情報の開示について(PDF:126KB)」参照)

○ 公開買付(TOB)規制の適用範囲の見直し・・・ライブドア対策

上場会社の株券等につき、取引所市場外で、一定の買付け(買付け後の所有割合が3分の1超など)を行う場合には、買付者に買付価格等を予め提示することを義務づけ、株主に平等に売却の機会を与える制度

○ 上場会社の親会社に対する情報開示の義務づけ・・・西武鉄道対策 (東京証券取引所は2005年3月期より開示要請)

子会社が上場会社であって、親会社が上場していないこと等により開示していない場合、親会社自身の情報の開示を義務づける。

開示させる内容

① 株式の所有者別状況及び大株主の状況

② 役員の状況

③ 商法に基づく貸借対照表、損益計算書、営業報告書、附属明細書等

| なおも、日本は、非上場親会社との連結財務諸表は求められていないし、結合計算書の開示も求められていない。 |

その企業実態を表すのに親会社との連結財務諸表が必要な場合であっても、日本の場合は、上記の通り、親会社との連結財務諸表までは開示の要求はありません。

加えて、例えば、経済危機に瀕した韓国がIMFの支援で目覚しい改革を行っていると伝えられている。その中に、韓国財閥企業の結合計算書(Combined

Statements・・韓国会計基準一.一般事項第6項(2)および(3) 参照)の作成を求めたとあります。結合計算書とは、連結財務諸表(Consolidated

Financial Statements)とは異なり、親子会社関係が無いが人的結合している場合、つまり、社長が個人的に所有する会社を含めて(結合させて)作成した財務諸表のことです。これは、米国会計基準ARB51(会計調査公報51)「連結財務諸表(Consolidated

Financial statements)」パラグラフ22「結合計算書(Combined

Statements)」(1959年に設定された会計基準で現在も有効)で米国で定着しているものです。

韓国のケースは、IMF(財務諸表利用者)が韓国の財閥企業の実態を知る上で作成を求めたものと考えられます。

つまり、財務諸表利用者が利用可能な財務諸表(企業の実態を表示できる財務諸表)を作成するには、商法だとか証券取引法にこだわらない、企業の実態を表示できる完成度の高い会計基準が必要なのです。日本には、そうした意味の会計基準は存在しません。

結合計算書は、日本ではアイデアさえ出てこない。というのは、商法は連結計算書の導入は2005年3月期からですし、証券取引法は2000年3月期から連結中心主義へ移行したばかりである。私の経験では、製造会社が証券取引所に上場しており、社長個人の販売会社が製造会社の製品の全てを販売していたケースがあった。有価証券報告書は販売会社を含めない製造会社の財務諸表を作成し当局へ提出していました。その会社を買収しようとする欧米の会社が、企業実態を把握したいため製造会社と販売会社を含んだ監査済み「結合計算書(内部取引および内部間の債権債務の消去、未実現利益の消去をしたもの)」を要望し米国会計基準でサービスを提供した。このケースでは、上場会社で製造した製品を社長個人の販売会社へ売り上げれば利益を計上できる。実務の世界では、このようなケースは起こりうることであるが、証券取引法上は「結合計算書」の必要性を感じはしないであろう。連結財務諸表が長い間認められなかったように・・

現在、金融庁は、東京証券取引所の株式上場に関連して、米国ナスダックやニューヨーク証券取引所のように、上場審査部門の分離を要求しているようであるが、どの程度のことを考えて分離を要求しているのか判明しないが、上場審査は知識・経験の豊富で、企業実態を周知した専門家によって「投資家保護のため的確な情報開示を求めることができる(例えば、上記のような結合計算書の開示が必要な状況を判断できる者など)」必要がある。噂のように、今までの金融庁の行動に照らして、単なる、金融庁の天下り先を確保するためというのでは投資家は浮かばれない。

なお、オーナー社長が相続税対策として非上場の会社を通じて株式を上場するのは、古くから広く知られているところです(西武然り)。

2005年3月期から「開示の対象となる非上場の親会社等」は、したがって、オーナー社長が多く比較的新しい上場会社が集まるジャスダック証券取引所に多く87社、歴史が古く上場会社数最大の東京証券取引所の88社に匹敵し、大阪証券取引所は42社であった。

|

○ 外国会社等の英文による企業情報の開示・・外国企業の日本上場対策(30社に減少している現状対策)

外国会社等は、本国等において適切な開示基準に基づいて英語による開示が行われている場合には、日本語による要約その他の補足書類を添付することを条件に、英語による有価証券報告書を提出できることとする。

金融庁の対応は、根本的な改正ではなく、いつも継ぎ接ぎだらけの改正に終始しているように思える。

<企業内容等の開示に関する内閣府令等の一部を改正する内閣府令(案)の公表について(平成17年3月8日)⇒⇒⇒平成17年4月6日パブリックコメント>

<証券取引法の一部を改正する法律案 平成17年3月11日・・上記3点の改正法案>

(3) コーポレート・ガバナンスに係る開示の充実

有価証券届出書等において、①内部監査等の組織等及び会計監査の相互連携、②社外取締役・監査役と会社との利害関係、③関与公認会計士の氏名等及び個人会計士が行っている場合の審査体制について記載する。

(4) 親会社が継続開示会社でない場合の親会社情報の開示の充実

有価証券届出書等において、①親会社の株式所有状況、大株主・役員の状況、②親会社の商法上の決算書(監査報告書を添付)について記載する。

2006年5月施行の会社法では、配当の権限を株主総会から取締役会に権限委任することが可能となる。そのためには株主総会による定款変更が必要となる。また、定款変更後も、その場合の取締役の任期は1年で、業務の適正さをチェックする「監査役会」や公認会計士など「会計監査人」を設置することなどが条件だ。

取締役の任期は1年でなければならないので、配当政策への不満などが高まれば、再任されないこともありうる。このように、新「会社法」は、一定のバランスを考慮した上で制定されている。また、実際にも、取締役会で配当できるようになれば四半期配当や臨時配当も行いやすくなると考えられるので、株主や未来の株主である投資家による直接、間接の四半期配当や臨時配当へのプレッシャーが増える可能性がある。

すでに、12月決算の、日用品大手のライオンや電子部品大手のスミダコーポレーションなどが定款を変更した。3月決算では、本田技研が四半期配当の意向を表明している。3月決算の本田の場合は、早ければ4月~6月の第一四半期の配当が可能となる。本田技研の場合は、米国会計基準で四半期報告書を作成しており財務管理が適切に行われているといえよう。

東京証券取引所の売買代金は、他の国と比べると、時価総額との関連で、極端に少なくなる。これは、個人の株式投資が極端に少ないことと企業間の相互持合株で市場に出ない株式が多い日本のマーケットの特徴か?

ホームページヘ戻る

公認会計士 横山 明

E-mail: yokoyama-a@hi-ho.ne.jp

TEL:047-346-5214 FAX 047-346-9636